日本人が投資をしない理由4つ。海外との比較やおすすめの資産運用を紹介

「貯蓄から投資へ」のスローガンが掲げられ、投資による資産形成の必要性を感じる人は増えていると考えられます。しかし、実際には何か理由があり投資を始められない人も多いでしょう。そこで今回は、日本と諸外国の投資事情を比較し、日本人が投資をしない理由や日本人に適した資産運用を紹介します。

日本と海外の投資事情はどうなっている?

最初に日本と海外の投資事情を比較し、現状を理解しましょう。

日本・アメリカ・イギリスの家計金融資産の比較

ここでは、アメリカ・イギリスと比較した家計金融資産について見ていきます。

日本・アメリカ・イギリスの家計金融資産の推移

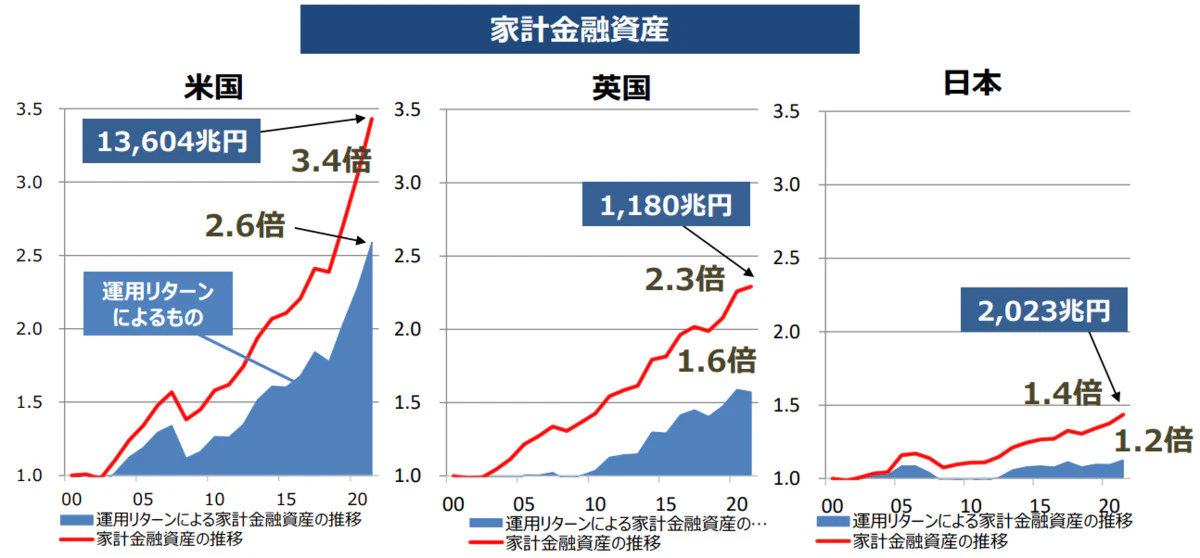

以下のグラフは、アメリカ・イギリス・日本の2000年(平成12年)から2021年(令和3年)までの家計金融資産の増減を比較したものです。

出典:内閣官房「資産所得倍増に関する基礎資料集」令和4年10月より

アメリカ・イギリスでは家計金融資産がそれぞれ3.4倍、2.3倍と大きく伸びていますが、日本は1.4倍にとどまっています。20年間でこのような大きな差がついた主な原因は、各国の金融資産構成にあると考えられます。

日本・アメリカ・イギリスの家計金融資産の構成

以下の表は、日本・アメリカ・イギリスの家計金融資産の構成割合を比較したものです。日本は2022年(令和4年)6月末、アメリカ・イギリスは2021年(令和3年)12月末時点の数値です。

日本 | アメリカ | イギリス | |

|---|---|---|---|

現金・預金 | 54.9% | 12.8% | 27.2% |

投資信託 | 4.3% | 13.1% | 4.3% |

上場株式 | 6.1% | 27.5% | 4.1% |

年金(うちDC※などの間接保有) | 7.7%(0.5%) | 26.9%(18.3%) | 41.6%(14.4%) |

保険 | 19.0% | 1.6% | 10.5% |

その他 | 8.0% | 18.1% | 12.3% |

出典:内閣官房「資産所得倍増に関する基礎資料集」令和4年10月より筆者作成

※DCとは確定拠出型年金のことで、日本以外のアメリカ・イギリスにも同様の制度があります。

上記のデータで目立つのは、日本では現金・預金が54.9%と、全体の半分以上を占めている点です。投資信託、株式への投資の割合はアメリカが最も多く、日本・イギリスと大きな差があります。しかし、リスクのある資産への投資が日本と同程度に見える英国は、年金を通じて間接的に株式や投資信託を14.4%保有しています。

つまり、アメリカ・イギリスの国民は、日本人よりも積極的に運用して資産を増やそうとしているのです。日本人の金融資産は現金・預金に偏りすぎていて株式や投資信託への投資が少ないことが、家計金融資産が増えない原因と考えられます。

お手本にしたいアメリカ・イギリスの資産運用

アメリカ・イギリスで資産運用が普及した一因として、アメリカの401kやイギリスのISAのような制度の普及が考えられます。少子高齢化は先進国共通の課題であるため、各国は私的年金の制度で国民の資産形成をサポートしているのです。

制度を通じた投資の拡大

アメリカでは日本の企業型確定拠出年金のモデルとなった401kが浸透し、制度以外でも株や投資信託を買う人が増えたといわれています。

イギリスには日本のNISA(少額投資非課税制度)のモデルであるISAと、アメリカや日本と同様のDC制度があります。国民はこれらの制度を通じて、老後に備えようとしているわけです。

日本も確定拠出年金制度やNISA制度が整備され、拡充されています。今後は、これらの制度を活用して資産を増やしていきましょう。

日本人が投資をしない理由

諸外国に比べて日本人が投資をしない理由を、金融庁の「リスク性金融商品販売に係る顧客意識調査結果(令和3年6月30日)」のデータから紹介します。この調査では、投資未経験者に資産運用をしない理由を尋ねています(複数回答可)。

金融庁「リスク性金融商品販売に係る顧客意識調査結果(令和3年6月30日)」

余裕資金がないから

最も多い回答が、「余裕資金がないから」でした(56.7%)。投資未経験者にとって、投資には「まとまったお金」が必要というイメージがあるのかもしれません。たしかに、株式の現物投資などでは、数十万円単位の資金が必要な場合もあるでしょう。そのような余裕資金がない人は、お金が貯まるまで投資ができなくなってしまいます。

しかし、積立投資なら毎月できる範囲で始められます。まずは家計を見直して、毎月積立投資に回せるお金を確保してはいかがでしょうか。

損をしたくないから

「預金など元本保証があるほうが安心だから」(23.7%)と「購入・保有することに不安を感じるから」(26.3%)も多くを占めました。これらは「投資で損をしたくない」という心理の表れと考えられます。

預貯金に比べて投資は損をする可能性もありますが、そのようなリスクを抑える方法もあります。長期・分散・積立のような投資の基本を学び、着実に資産形成していきましょう。

>>投資のリスクについて、わかりやすく説明しています

【おしえて!ヒロセくん】お金の増やし方編 ―投資って怖くない?―

運用に関する知識がないから

「運用に関する知識がないから」は、40.4%の人が回答していました。NISAやiDeCo(個人型確定拠出年金)のような制度を利用するには、基本的な運用の知識が欠かせません。そのような必要性から、2022年(令和4年)4月から高校で金融教育が義務化されました。

これは、国民全体に金融の知識が必要であることの表れといえます。今まで金融について学ぶ機会がなかった人も、本やマネーセミナーなどで最低限の知識を身につけるとよいでしょう。

>>西日本シティ銀行では各種マネーセミナーや相談窓口を開設しています

くわしくはこちらをクリック

時間的な余裕がないから

その他に「ふだん忙しい・時間的なゆとりがないから」(9.1%)といった理由がありました。

投資未経験者の中には、投資に対して「いつも値動きのチャートを見ている」ようなイメージがあるかもしれません。多くの人が取り組む積立投資であれば、最初に設定をすませると買付が自動で行われます。タイミングに悩む必要もありません。忙しい人は手間のかからない方法で、資産作りをしていきましょう。

日本人が投資を始めるべき理由

岸田政権が2022年(令和4年)に打ち出した「資産所得倍増プラン」では、「貯蓄から投資へ」のスローガンのもとに投資が推奨されています。ではなぜ、日本人は投資を始めるべきなのでしょうか。

給与や年金が減少傾向にあるから

日本人が投資を始めるべき理由の1つに、給与や年金が減少傾向にある点が挙げられます。現役世代の給与、高齢者の年金は、それぞれの生活の基盤となる収入です。収入が増えない、または減る見込みである場合、資産による収益で穴埋めをする必要があります。

給与水準の推移

以下は、日本人の平均給与の5年ごとの推移です。

- 2001年(平成13年):454万円

- 2006年(平成18年):434万円

- 2011年(平成23年):409万円

- 2016年(平成28年):421万円

- 2021年(令和3年):443万円

出典:国税庁「民間給与実態調査(平成23年分)」

出典:国税庁「民間給与実態調査(令和3年分)」

日本の民間給与は2000年(平成12年)前後にピークを迎え、その後減少傾向が続きました。2009年(平成21年)頃から増加に転じていますが、それでもピーク時には及びません。少子高齢化が深刻な日本では大きな経済成長は期待できず、今後の給与の伸びも小幅となるでしょう。

年金受給額の推移

以下は、標準的な年金受給世帯の年金額(夫婦の基礎年金と夫の厚生年金)の推移です。

- 2015年(平成27年)度:22万1,507円

- 2016年(平成28年)度:22万1,504円

- 2017年(平成29年)度:22万1,277円

- 2018年(平成30年)度:22万1,277円

- 2019年(令和元年)度:22万1,504円

- 2020年(令和2年)度:22万724円

- 2021年(令和3年)度:22万496円

- 2022年(令和4年)度:21万9,593円

世帯の年金額が、なだらかに減り続けていることがわかります。年金制度を維持するには、受給額の減少は避けて通れないでしょう。

超低金利で預貯金ではお金が増えないから

長引く超低金利の影響で、預貯金ではお金はほとんど増えません。日本銀行のデータによると、2023年(令和5年)7月の預入金額300万円未満の定期預金(10年)の平均年利率は、0.008%です。

金利が0.008%の場合、100万円を1年間定期預金に預けても利息は80円しか受け取れません。預貯金は生活費やすぐに使う予定のあるお金を預けるために使い、余裕資金は投資に回すようにしましょう。

2022年(令和4年)からインフレ傾向にあるから

日本はこれまでデフレ傾向にありましたが、2022年(令和4年)から物価上昇が続き、インフレに転じています。以下は、2020年(令和2年)を100とした消費者物価指数(総合)の推移です。

- 2018年(平成30年):99.5

- 2019年(令和元年):100.0

- 2020年(令和2年):100.0

- 2021年(令和3年):99.8

- 2022年(令和4年):102.3

出典:総務省「2020年基準消費者物価指数」2022年(令和4年)12月分及び2022年(令和4年)平均より

インフレ対策としての投資

2022年(令和4年)の消費者物価指数は前年比2.5%の上昇となっており、影響が多くの人に及んでいます。物価上昇の原因は、資源価格の高騰や円安による輸入コストの上昇などです。いずれも解消される目途は立っておらず、しばらくはインフレ傾向が続くと考えられます。

インフレが続くと額面は同じでも、お金の資産価値は下がります。投資には資産を増やすだけでなく、資産価値を守る効果も期待できるのです。

日本人に適した資産運用の条件

投資をしない理由を踏まえ、日本人に適した資産運用の条件を解説します。

少額から始められる

「余裕資金がなくて投資が始められない」という問題を解決するには、少額から始められる必要があります。また、余裕資金がある人でも投資経験がなければ、いきなり大金を投じるのは難しいと感じるでしょう。その場合、1万円以下の少額から始められる資産運用が望ましいといえます。

たとえば、積立投資信託なら毎月1,000円から始められる金融機関もあります。家計状況に応じて積立額を増減させることも可能です。積立投資で、まずは少額から始め、余裕資金があれば増やしていくのが賢い運用のコツです。

長期・分散・積立でリスクを抑えられる

「長期・分散・積立」とは、投資のリスクを軽減するための一般的な手法です。つみたてNISAやiDeCoも、この考え方をもとにした制度です。

投資対象を日本や海外の株や債券に分散して長期間の積立をすると、短期的には値下がりもありますが、時間をかけると安定した運用成果が期待できます。

このような仕組みを持つ運用商品や制度を利用すると、着実な資産形成につながります。

手間がかからない

忙しくて投資に時間をかけられない人には、株式のデイトレードのような手間のかかる投資は向いていないといえます。手間のかからない資産運用の代表が、積立投資です。NISAやiDeCoでも投資信託の積立ができます。最近では、口座開設もアプリでできる金融機関もあり、始めるハードルが下がっています。

日本人におすすめの資産運用は?

最後に投資に消極的な日本人に取り組みやすい、おすすめの資産運用を紹介します。

NISA(少額投資非課税制度)

NISAは購入した運用商品の売却益や配当金・分配金が非課税になる制度です。2024年からNISAは新しい制度に生まれ変わり、より使いやすくなると注目されています。現行のつみたてNISAは新NISAのつみたて投資枠に引き継がれ、一般NISAは成長投資枠に引き継がれます。

以下の表は、現行NISAと新NISAの違いをまとめたものです。

現行NISA | 新NISA | |

|---|---|---|

投資可能期間 | 2023年末まで | 2024年から恒久化 |

非課税投資期間 | つみたてNISA:20年 一般NISA:5年 | 無期限 |

年間投資枠 | つみたてNISA:800万円 一般NISA:600万円 | つみたて投資枠:120万円 成長投資枠:240万円 合計:360万円 |

非課税保有限度額 | つみたてNISA:800万円 一般NISA:600万円 | 1,800万円(うち成長投資枠1,200万円まで) |

非課税枠の再利用 | 不可 | 可能 |

投資対象 | つみたてNISA:金融庁が定めた基準を満たす投資信託・ETF 一般NISA:上場株式・ETF・REIT・投資信託など | つみたて投資枠:金融庁が定めた基準を満たす投資信託・ETF 成長投資枠:上場株式・ETF・REIT・投資信託など(一部除外される商品あり) |

投資方法 | つみたてNISA:積立 一般NISA:通常・積立 | つみたて投資枠:積立 成長投資枠:通常・積立 |

制度の併用 | 不可 | 可能 |

出典:金融庁「新しいNISA」より筆者作成

NISAは投資信託の積立が可能で、つみたてNISAとつみたて投資枠では投資対象が長期・分散・積立に適した商品に絞られています。運用未経験者やまとまったお金のない人にも始めやすい制度です。

iDeCo(個人型確定拠出年金)

iDeCoは公的年金の上乗せのための制度で、掛金が全額所得控除になるなどの税の優遇を受けられます。

iDeCoは加入者が自分で掛金を運用し、60歳以降にその成果を受け取る仕組みです。掛金額は最低が5,000円で、加入者の資格によって上限額が異なります。運用商品には定期預金のような元本確保型と、投資信託が用意されています。投資信託を選ぶとつみたてNISAや投資信託積立のように、長期・分散・積立の運用が可能です。

ただし、NISAは引き出しが自由にできるのに対し、iDeCoは60歳になるまで引き出しができません。

>>西日本シティ銀行のiDeCoについてはこちらをクリック

投資信託

投資信託とは、不特定多数の投資家から集めたお金を運用のプロが株式や債券で運用し、成果を還元する運用商品です。投資信託は分散投資のための運用商品であり、少額から始められるため、初心者にも人気があります。

また、積立投資にも適していて、長期・積立・分散によるリスク軽減をしやすい運用商品です。

まとめ

日本人が投資をしないのは、まとまった資金がなかったり、投資の知識がなかったりするためです。これからますます投資の必要性が増すと考えられるため、最低限の知識を身につけ、少額から投資を実践してみることが大切です。

NISAは、日本人が投資を始める方法として最適といえます。西日本シティ銀行ではアプリで口座開設から投資信託の購入ができ、店舗へ出向く必要がありません。窓口で相談したい人は、ネット予約がおすすめです。

*投資信託のご留意事項について

商号等:株式会社西日本シティ銀行 登録金融機関 福岡財務支局長(登金)第6号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会

■あわせて読みたい記事

・【おしえて!ヒロセくん】お金の増やし方編-投資の種類がわかりません -

・【おしえて!ヒロセくん】恋するiDeCo編 -iDeCoって何さ、恋って何さ -

群馬FP事務所代表、CFP®、証券外務員二種、DCアドバイザー

国内生保に法人コンサルティング営業を経て2007年に独立系FPとして開業。企業型確定拠出年金の講師、個人向け相談全般に従事。現在は法人向けには確定拠出年金の導入コンサル、個人向けにはiDeCoやNISAでの資産運用や確定拠出年金を有効活用したライフプランニング、リタイアメントプランニングを行っている。