給与明細の3つの項目の見方は?仕組みや計算方法などもあわせて解説

給料日に給与明細を受け取るものの、多くの人が振込額の確認に留まりがちです。この記事では、給与明細に記載された3つの重要な項目の見方を解説し、正確に内容を理解し、間違いのないか確認する方法を紹介します。

給与明細の見方を知ろう

給与が支払われる際、勤務先の会社から給与明細が交付されます。この給与明細の見方を知る前提として、給与明細とはどんな書類か、何が書かれているのかについて説明します。

給与明細とは

給与明細は、勤務先から受け取る給与の内訳や詳細を示す重要な書類です。所得税法では、給与を支払う場合には、給与の支払明細書の交付が義務付けられています(所得税法 第231条 第1項)。給与明細は、給料日に会社で手渡しされるのが一般的です。

給与は締め日と支給日を確認

給与明細を見る前提として、給与の締め日と支給日を確認しておきましょう。締め日とは給与計算の区切りとなる日、支給日とは給与が支払われる日です。給与は、締め日までの金額が支給日に支払われる仕組みになっています。

締め日や給料日は、会社によって違います。たとえば、締め日が月末で支給日が25日(月末締め25日払い)の場合、前月1日から前月末日までの給与が今月の25日に支払われます。

労働基準法では、賃金は毎月1回以上、一定の期日を定めて支払わなければならないとされています(労働基準法 第24条 第2項)。締め日と支給日は会社によって固定されており、就業規則などで確認できます。

給与明細は3つの項目に分かれる

給与明細の書式に厳密な決まりはなく、会社によって異なります。一般的には、次の3つの項目で構成されます。

給与明細の項目

- 勤怠

- 支給

- 控除

それぞれの項目欄の見方や記載されている内容の詳細は後述します。

差引支給額が手取りになる

給与明細には「差引支給額」が記載されています。差引支給額とは、支給欄に記載されている支給額から控除欄に記載されている控除額を差し引きした金額です。給料日に振り込まれる額は、差引支給額に記載されている金額になります。

給与明細の「勤怠」欄の見方

給与明細には「勤怠」もしくは「勤務」の欄が設けられています。「勤怠」欄の見方を知っておきましょう。

そもそも勤怠とは?

勤怠とは会社への出勤状況のことです。会社は、従業員の出勤や欠勤、休憩時間や残業時間などを記録する「勤怠管理」を行わなければなりません。勤怠によって給与の支給額も変わってくるからです。

勤怠欄に記載されている項目

勤怠欄には、主に以下のような項目が記載されています。

項目 | 意味 |

就業日数 | 所定の就業日数 |

出勤日数 | 出勤した日数 |

労働時間 | 労働した時間 |

欠勤日数 | 欠勤した日数 |

休日出勤日数 | 休日出勤した日数 |

有給消化日数 | 有給休暇を取得した日数 |

有給残日数 | 有給休暇の残日数 |

勤怠欄に記載されている項目は、どこの会社でも同じというわけではありません。上記のすべてが記載されているとは限らず、会社の実情によって変わります。

勤怠欄を見方のポイントや注意点

出勤日数や残業時間については、間違いがないかを確認しましょう。また、有給残日数もチェックしておいてください。なお、有給消化日数や有給残日数は、締め日時点のものです。締め日以降に使用した有給休暇はカウントされていないため、注意が必要です。

給与明細の「支給」欄の見方

給与明細の「支給」欄は、会社から支払われる給与について記載される欄です。支給欄の見方について説明します。

給与は基本給と手当に分かれる

給与明細の支給欄の見方を説明する前に、給与の構成を理解しておきましょう。給与は基本給と手当で構成されています。基本給は必ず支払われますが、手当は従業員ごとに異なるのが一般的です。基本給と各種手当を合わせた額が給与として支払われます。

基本給とは?

基本給は基本的な給与のことで、給与のベースとなる部分です。毎月固定額が支給されます。基本給の決め方は会社によって違いますが、一般的には年齢や勤続年数で決まります。

手当の部分は状況によって変動するものですが、基本給は固定されています。たとえば、基本給が20万円の場合、毎月の給与として最低でも20万円は支払われることになります。

手当の種類

手当とは基本給以外の賃金です。手当には法律上支払いが義務付けられているものと、会社が任意に支払うものがあります。

手当のうち、労働基準法で支払いが義務付けられているのは時間外手当(残業手当)、休日手当、深夜手当です(労働基準法 第37条 第1項、第4項)。それ以外の手当については、会社が独自に支払いを決められます。支給される手当の種類は会社によって異なるため、就業規則で確認しておきましょう。

主な手当について、概要を説明します。

時間外手当

残業手当とも呼ばれ、雇用契約で定められた労働時間を超えて働いた場合に支給される手当です。労働基準法により、通常の賃金と比べて25%以上の割増率での支給が義務付けられています。残業時間が60時間を超えた分については、50%以上の割増率となります(労働基準法 第37条 第1項)。

休日出勤や深夜労働については、休日手当や深夜手当として支給されることもあります。休日出勤の割増率は35%以上、深夜労働の割増率は25%以上とされています。

通勤手当

従業員の通勤交通費を会社が支給するものです。通勤手当は一定の金額まで(電車・バス通勤は月15万円まで)所得税が非課税となります。

役職手当

社内での役職に応じて支給される手当です。役職手当の支給要件や金額は会社が自由に決められます。

その他の手当

会社が家賃や住宅ローンの一部を負担する住宅手当、配偶者や子どもがいる従業員に支給される家族手当、資格を取得した従業員に支給される資格手当などがあります。いずれも、支給の有無や計算方法は会社によって異なります。

給与明細の「控除」欄の見方

給与明細の「控除」欄は、給与から差し引き(控除)されるものが記載されているところです。「控除」欄の見方を知っておきましょう。

給与からは税金と社会保険料が控除される

給与は支給金額がそのまま振込されるわけではなく、あらかじめ差し引かれるお金があります。給与から控除されるお金は、主に税金と社会保険料です。

会社員は、税金や社会保険料を納める義務があります。会社は従業員に給与を払う前に、給与から税金や社会保険料を差し引いて納付しているのです。

給与から控除される税金

所得に対しては、所得税と住民税が課税されます。会社員の所得税及び住民税は、給与から差し引かれる仕組みになっています。

所得税

個人の所得に対して、国から課税される税金です。所得税は今年度の年間所得を基準として計算した税金を、今年度に納めます。

会社員は、年末にならないと年間所得が確定しません。そのため、毎月の給与から源泉徴収という形で所得税を仮払いしておき、年末調整という手続きで過不足を精算する仕組みになっています。

源泉徴収される所得税額は、給与額などを国税庁の源泉徴収税額表に当てはめることによって決まります。また、年末調整の際に会社から渡される「扶養控除申告書」という書類の提出の有無によっても金額が変わります。

住民税

所得に対し、都道府県や市町村から課税される税金です。住民税の納付方法には、自治体に直接納める普通徴収と給与などから差し引きする特別徴収の2種類があります。会社員の場合は、住民税は特別徴収により納めるルールになっています。

住民税は今年度の所得を基準に計算した税金を翌年度に納める仕組みです。前年1月から12月までの所得をもとに今年の住民税額が決まり、今年の6月から来年の5月まで12回に分けて特別徴収が行われます。入社して1年目の新社会人は前年の所得がないため、住民税の特別徴収はありません。

給与から控除される社会保険料

会社員は勤務先の社会保険に加入することになり、社会保険料が給与から控除されます。社会保険料とは、具体的には以下のようなものです。

健康保険料

健康保険とは、病気やケガで医療機関にかかったときに給付が受けられる制度です。会社員の場合、会社の健康保険組合または協会けんぽのいずれかの健康保険に加入することになります。

健康保険料の計算方法は「標準報酬月額×保険料率」です。標準報酬月額とは、4月から6月までの給与の平均額です。健康保険組合の保険料率は各組合の規約で定められており、協会けんぽの保険料率は都道府県ごとに決まっています。

なお、算出された健康保険料は、事業主(会社)と従業員で半分ずつ負担する仕組み(労使折半)になっています。

参考:協会けんぽ「保険料額表(福岡県)」

介護保険料

40歳以上65歳未満で勤務先の健康保険に加入している人は、健康保険料と合わせて介護保険料が給与から控除されます。介護保険とは介護サービスを受けた場合に給付が受けられる制度で、40歳以上の全国民が加入する必要があります。

介護保険料の計算方法は「標準報酬月額×介護保険料率」です。保険料率は加入している健康保険によって異なります。算出された保険料は労使折半で負担します。

厚生年金保険料

会社員は厚生年金に加入します。厚生年金に加入していると老後に老齢厚生年金を受け取れるほか、遺族厚生年金や障害厚生年金を受け取れる仕組みになっています。厚生年金保険料の計算方法は「標準報酬月額×保険料率」で、保険料は労使折半になります。

厚生年金保険料率は全国一律で、2023年度(令和5年度)は18.300%(従業員負担分は9.150%)です。

参考:日本年金機構「厚生年金保険料額表(令和5年度版)」

雇用保険料

会社員は、雇用保険にも加入することになります。雇用保険は、主に失業時に給付が受けられる制度です。雇用保険に加入していれば、育児休業給付金や教育訓練給付金なども受けられます。

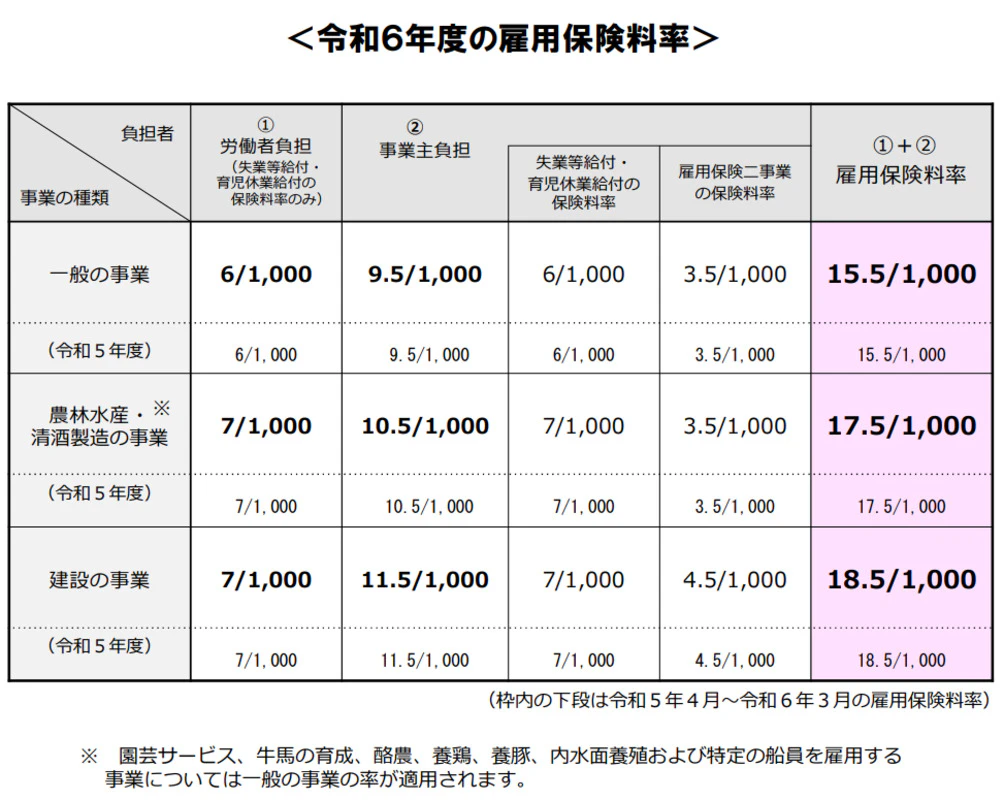

雇用保険料の計算方法は、「賃金×雇用保険料率」です。雇用保険料率は事業の種類によって異なります。なお、雇用保険料は労使折半ではなく、事業主が負担する比率が大きくなっています。

2024年度(令和6年度)の一般の事業の保険料率は15.5/1000、労働者負担分は6/1000です。

参考:厚生労働省「令和6年度の雇用保険料率について」

まとめ

給与明細は、「勤怠」「支給」「控除」の3つの欄に分かれます。各項目の見方を知っておき、会社から給与明細をもらったらすぐに確認するようにしましょう。自分がどれだけ働き、税金や社会保険料をいくら払っているのかを意識しておくと、働き方やお金について考える際に役立ちます。

AFP(日本FP協会認定)、2級ファイナンシャル・プランニング技能士、行政書士、夫婦カウンセラー

大学卒業後、複数の法律事務所に勤務。30代で結婚、出産した後、5年間の専業主婦経験を経て仕事復帰。現在はAFP、行政書士、夫婦カウンセラーとして活動中。夫婦問題に悩む幅広い世代の男女にカウンセリングを行っており、離婚を考える人には手続きのサポート、生活設計や子育てについてのアドバイス、自分らしい生き方を見つけるコーチングを行っている。