大人にとってもお金の知識は重要ですが、学校でもお金の教育は行われています。2022年(令和4年)からは、学校における金融教育が変わるのです。今回は、一部の内容が必修化する金融教育について、必要性や学習内容を説明します。

学校での金融教育の仕組みはどうなっている?

近年、お金について学ぶ「金融教育」が注目されています。金融教育は、学校の授業でも行われています。最近改訂された最新の学習指導要領では、金融教育の充実が図られました。まずは、小学校、中学校、高校それぞれで、現在どのようなお金の授業が行われているのかを説明します。

学校における金融教育の4つの分野

金融広報中央委員会が作成した金融教育プログラムでは、小学校から高校までに学習する金融教育を次の4つの分野に分けています。

生活設計・家計管理に関する分野

資金管理と意思決定、貯蓄の意義と資産運用、生活設計、事故・災害・病気などへの備えについての学習です。

金融や経済の仕組みに関する分野

お金や金融の働き、経済把握、経済変動と経済政策、経済社会の諸課題についての学習です。

消費生活・金融トラブル防止に関する分野

自立した消費者、金融トラブル・多重債務についての学習です。

キャリア教育に関する分野

働く意義と職業選択、生きる意欲と活力についての学習です。

学校段階別の学習内容

金融教育プログラムでは、上記4つの分野について成長段階に応じた内容を学べる仕組みになっています。小学校、中学校、高校のいずれにおいても、金融教育という専門の教科はありません。さまざまな教科に、お金の知識を身につける内容が組み込まれています。金融教育プログラムでは小学校から高校まで連続した内容になっており、各分野の知識を少しずつ深めていける仕組みです。

小学校における金融教育

低学年では、物やお金の重要性、予算の範囲内の買い物、こづかいを計画的に使うことなどを学びます。中学年では欲しい物と必要な物の区別、こづかい帳をつける意味、銀行にお金を預けると利子がつくことなどを学習します。高学年では、お金のよりよい使い方や計画に沿った買い物について学ぶのです。また、社会保障の存在、家計・企業・政府・銀行間のものやお金のやりとりなども高学年で学習します。

中学校における金融教育

家計の収入と支出についての理解を深め、各種カードなど見えないお金の使い過ぎに気を付けることを学びます。金利についても理解し、継続して貯蓄や運用に取り組む態度を身につけるのです。中学校では、生活設計の必要性、ローンの仕組みと機能、リスクを予測した行動などを学びます。また、保険の理解、金融機関の種類と機能、消費者の権利や責任、円高・円安の意味などの学習もあるのです。修学旅行の機会に、実践的な収支管理を行う試みも取り入れられています。

高校における金融教育

高校の金融教育は、4つの分野それぞれの知識をさらに深められる内容です。家計全体を意識して自分にかかわる支出を考えたり、学校行事を通して実践的な収支管理を行ったりします。学習内容は以下のように、多岐にわたっています。

- 現代の消費生活の課題

- 金融商品の特徴

- 住宅ローンや貸与型奨学金の仕組み

- 景気変動や中央銀行の金融政策

- 契約の意味と留意点

- 労働者の権利と義務 など

金融教育の義務化とは?

2022年(令和4年)4月から、金融教育が義務化されます。ここでは、金融教育の義務化とはどういう意味なのかを説明します。

学校教育における金融教育の整備

金融教育の義務化とは、学習指導要領改訂により、学校での金融教育が変わることを意味します。これまでも学校で金融教育は行われていましたが、従来は体系的に整理されたものではありませんでした。今回の学習指導要領改訂では金融教育プログラムに準拠した内容に整えられ、小学校、中学校、高校と一貫性のある内容になっています。特に、高校の必修科目である家庭科の授業で、資産運用に関する内容が盛り込まれた点が特徴です。

高校の家庭科で行われる金融教育の内容

金融教育必修化(義務化)とは、主に高校の金融教育を指しています。高校の家庭科の授業でお金の管理や運用の仕方など、大人も興味を持つような実践的な内容が取り入れられたのです。また家計管理や経済計画に関連して、金融商品の特徴や資産形成についても学びます。給与明細を用いた家計管理の具体的なシミュレーションや、住居計画と住宅ローン費用に関する学習などが想定されています。

家計全体の管理の仕方

現在の自分の生活や教育などのために支払われている費用を知り、家計全体を意識して自分にかかわる支出を考える学習があります。長期的で計画的な資金管理の大切さを理解し、家計全体を管理できる力を養うことが目標です。また、住宅ローンの金利や返済方法、延滞した場合の影響、金融商品や資金運用などについて学習します。

生涯を見通した経済計画

ライフステージや社会保障制度などと関連付けながら、経済計画を考える力を養います。経済計画を立てる際には、家族構成や収入・支出の変化、働き方の変化、生涯賃金などさまざまな要素を考慮します。ライフステージによって受けられる社会保障制度も知ったうえで、生涯を見通した経済計画の重要性を学ぶのです。

外部と連携した金融教育が求められる

高校の家庭科では、預金、株式、債券、保険等の基本的な金融商品の特徴についての授業があります。学校では、自己責任で金融商品を選択しなければならないことを教えなければなりません。家庭科の教員は資産運用の専門家ではないので、外部の専門家や団体などとの連携も推奨されています。金融関係のさまざまな団体や企業では、金融教育ツールの配布や講師派遣を行っています。外部との連携により、効果的な金融教育が実現するでしょう。

金融教育が必要な理由

高校の授業では金融商品や資産形成など、投資を意識した内容の授業も行われることになりました。そのほかにも、実践的なお金の授業が予定されています。ここからは、金融教育が必修化されている背景を解説します。

成人年齢引き下げによるトラブルの予防

2022年(令和4年)4月より、成人年齢が20歳から18歳に引き下げられました。成人年齢引き下げ後のトラブル予防のためには、金融教育が欠かせません。

18歳になったらできること

18歳になれば、クレジットカードの作成や銀行口座の開設も親権者の同意を得ずに自分だけで契約が可能となります。

18歳までにお金の知識をつけておく

18歳はまだ高校3年か大学1年で、社会人になっていないことが多いでしょう。社会経験が少なければ、契約などの際に詐欺にあう可能性も高くなります。トラブルを予防するためには、18歳になる前に金利やローンの仕組み、消費者トラブルについて知識を持っておかなければなりません。成人年齢引き下げによって、特に高校生の金融教育が急がれることになったのです。

老後の生活資金不足への対応

日本は少子高齢化により、公的年金の財政状況が悪化しつつあります。老後は、年金だけでは生活資金が不足するでしょう。そのため、個人で将来に向けた長期的な対策を考える必要があります。

長期的な資産形成が必要

日本は超低金利時代といわれており、今後いつまで低金利状態が続くかわかりません。貯蓄しているだけでは、お金は全く増えないでしょう。老後資金のような将来的に必要なお金は、長期的な資産形成が不可欠です。貯金だけでなく投資も活用した方がよいでしょう。若いうちに投資の知識をつけておけば、効率的な資産運用が可能になります。

日本の金融教育の遅れ

金融広報中央委員会では、18歳以上の個人の金融リテラシー(お金の知識・判断力)の現状把握を目的とし、2019年(平成31年)に「金融リテラシー調査」を行いました。この調査結果では、欧米に比べた日本の金融教育の遅れが顕著になっています。

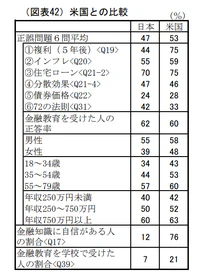

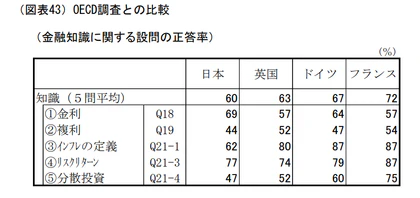

海外と比較した日本の金融リテラシー

金融広報中央委員会の「金融リテラシー調査」と同様の調査は、米国及びOECDでも行われています。金融知識に関する共通の正誤問題の正答率は米国調査と比較した場合、米国53%、日本47%です。OECD調査と比較した場合でも、フランス72%、ドイツ67%、英国63%、日本60%と、日本が最下位となっています。

出典:金融広報中央委員会「金融リテラシー調査2019年調査結果」

出典:金融広報中央委員会「金融リテラシー調査2019年調査結果」

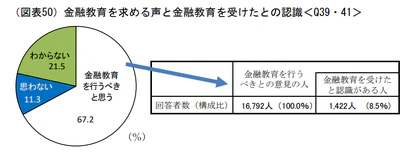

金融教育を求める声の高まり

「金融リテラシー調査」では、学校で金融教育を「行うべき」と回答した人が67.2%でした。このうち、実際に受けた認識がある人は8.5%となっています。金融教育を受けていないからこそ、学校で金融教育をしてほしいと考える人が多いのです。

出典:金融広報中央委員会「金融リテラシー調査2019年調査結果」

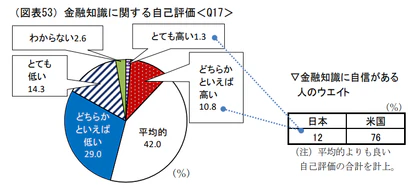

金融について苦手意識を持つ人は多い

「金融リテラシー調査」では、金融知識に関する自己評価について、「とても高い」1.3%、「どちらかといえば高い」10.8%、「平均的」42.0%、「どちらかといえば低い」29.0%、「とても低い」14.3%という結果も出ています。金融知識について自信がある(平均以上)と思っている人はわずか12%で、40%以上の人が自信を持っていません。自らが苦労している経験から、金融については学校できちんと教えてほしいと考える人が多いのでしょう。

出典:金融広報中央委員会「金融リテラシー調査2019年調査結果」

金融教育の授業のツールや学習内容

金融教育を行うために、学校や家庭で利用できるツールがあります。

金融教育には何を使う?

金融教育の授業では、先生が話をするだけではありません。理解を深めるために、さまざまなツールが活用されています。

動画やデジタル教材を活用

現代の授業に欠かせないのが、動画やデジタル教材です。これらの教材はコロナ禍でも活用され、学生にとってもなじみの深いものとなりました。金融教育でも、国の機関や各種団体、企業が作成した動画やデジタル教材を利用できます。

ゲームでお金の知識を習得

現代の子どもが興味を持つものの1つが、ゲームです。そのため、学校の授業でもゲームが取り入れられています。小学生でも取り組みながら金融知識を深められるゲームもあり、インターネットでも手に入ります。家庭でもぜひ活用しましょう。

金融庁の金融教育ツール

金融庁では学校での授業に使える教材を配布しているほか、講師派遣などを行っています。

中学生・高校生向けガイドブック

家計管理、生活設計、預貯金、保険、クレジット・ローンなどについて、最低限知っておきたい内容をまとめたガイドブックです。PDF形式で、ホームページから印刷可能です。

高校生向け指導教材

新学習指導要領に対応した高校生向けの指導教材が用意されており、授業でも使えるようになっています。指導教材はパワーポイントで作成されており、ホームページから誰でもダウンロード可能です。

高校生向け授業動画

金融庁では、授業動画「高校生のための金融リテラシー講座」を公開しています。授業動画の内容は、次のとおりです。

- 家計管理とライフプランニング

- 使う

- 貯める・増やす

- 備える

- 借りる

- 金融トラブル

教員向けの解説動画も公開されています。

講師派遣

金融庁では、小学校、中学校、高校、大学などの出張授業や、教員向け研修会等への講師派遣を無料で行っています。講師派遣の依頼は、全国各地の財務局でも受け付けています。

企業・団体等の金融教育ツール

金融教育のためのツールは、業界団体や民間金融機関などから多数提供されています。こうしたツールは授業でも活用されていますが、家庭での金融教育にも取り入れられます。

生命保険文化センターの教材

公益財団法人生命保険文化センターでは、生活設計、リスク管理、社会保障制度、生命保険について学べる副教材を無償提供しています。パワーポイントによるプレゼンテーション資料のほか生徒用のワークシートも用意されており、ダウンロード可能です。生命保険文化センターでは、講師派遣も行っています。

まとめ

お金や経済の仕組みについては難しい内容もあるため、成長段階に応じて適切な内容を学んでいくのが理想です。学校教育の現場でも、学校段階に応じた金融プログラムが整備されています。学校の金融教育にも活用されている学習ツールは、インターネットで入手可能です。西日本シティ銀行でも、金融教育ツールを配布していますので、ぜひ活用してください。

AFP(日本FP協会認定)、2級ファイナンシャル・プランニング技能士、行政書士、夫婦カウンセラー

大学卒業後、複数の法律事務所に勤務。30代で結婚、出産した後、5年間の専業主婦経験を経て仕事復帰。現在はAFP、行政書士、夫婦カウンセラーとして活動中。夫婦問題に悩む幅広い世代の男女にカウンセリングを行っており、離婚を考える人には手続きのサポート、生活設計や子育てについてのアドバイス、自分らしい生き方を見つけるコーチングを行っている。