遺産相続手続きの期限はいつまで?手続き期限があるもの・ないものを確認しておこう

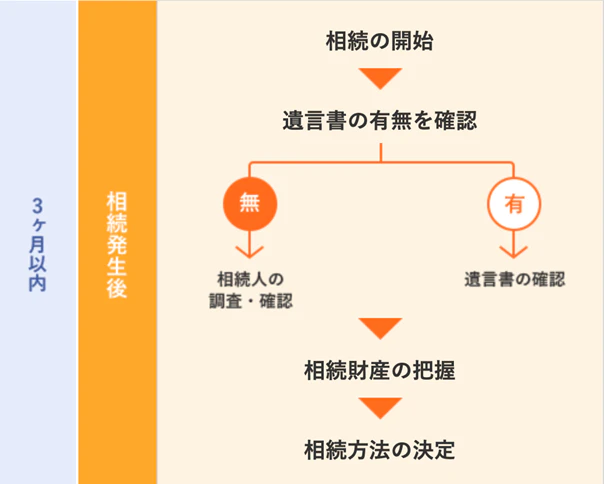

大切な家族が亡くなった際、深い悲しみも冷めぬまま、遺族は数多くの遺産相続手続きを進めなければいけません。この記事では、遺産相続手続きにおいて期限の定めがあるもの・ないものについて解説します。手続きの流れを確認し、必要に応じて専門家に相談しながら、早めの対応を行いましょう。

>>遺産相続手続きの期限はいつまで?手続き期限があるもの・ないものを確認しておこう

>>兄弟間の遺産相続トラブル予防│知っておきたい遺産分割のルールと注意点

期限はいつまで?期間の定めがある6つの遺産相続手続き

まずは、期限が定められている6つの手続きについて解説します。知らずにそのままにしてしまうと多くのデメリットが発生するので、故人の大切な財産を守るためにも、期限内に正しく手続きを行うことが大切です。

1.相続放棄・限定承認の手続き(3か月以内)

遺産相続の放棄、または限定承認の手続きは、相続が発生したことを知ってから3か月以内に家庭裁判所に申述しなければいけません。この期間を「熟慮期間」といいます。故人の死後3か月ではありません。

相続放棄とは?

相続放棄とは、故人の資産も負債も一切受け継がない手続きのことです。相続放棄をした相続人は、預貯金や不動産などのプラスの財産だけでなく、借金や未払い税などのマイナスの財産も一切承継しません。

限定承認とは?

限定承認とは、故人に資産も負債もあった場合に、資産の範囲内で負債も相続する手続きです。資産から負債を差し引き、プラスがあれば相続しますが、マイナスの場合は相続しないという方法です。

熟慮期間は延長ができる

不動産の実態調査や借金総額の調査に時間がかかったり、相続人が遠方に住んでいて相続発生を知らなかったりと、3か月で相続放棄や限定承認の判断をするのが難しいこともあります。

その場合は、家庭裁判所に熟慮期間延長の申立を行うことで延長を認めてもらえる可能性があります。

2.故人の準確定申告(4か月以内)

故人が亡くなった年度の確定申告の手続きは、相続人が代わって行う必要があります。これを「準確定申告」といい、相続の発生から4か月以内に行わなければいけません。

準確定申告が必要なのは、生前に確定申告をしていた人

準確定申告が必要なのは、故人が生前に確定申告義務があった場合です。事業を行っていた人や給与以外の副収入があった人が対象です。年金の収入だけで確定申告が不要だった人は、準確定申告を行う必要はありません。

故人の住所地の税務署に提出する

準確定申告は、亡くなった人の住所があった地域の税務署で行う必要があります。相続人が住んでいる住所地ではありませんので、注意しましょう。

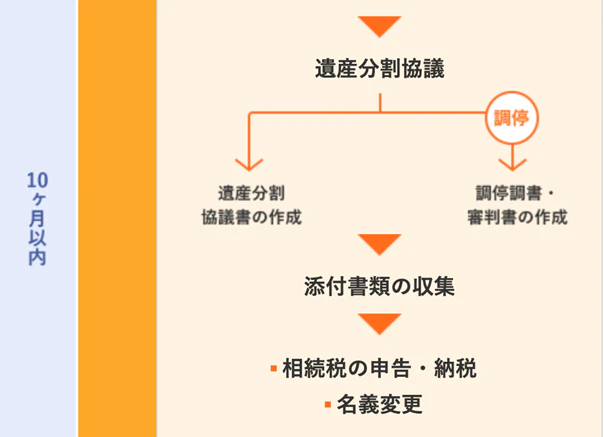

3.相続税の申告・納付(10か月以内)

相続する遺産の総額が一定の金額を超えていると、相続税が課税されます。相続税の納税義務がある場合は、相続が発生してから10か月以内に申告と納税を完了させる必要があります。

相続税が発生するケース

故人の相続財産が相続税の基礎控除額を超えると、相続人には相続税が発生します。

●相続税の基礎控除額:3,000万円+600万円×法定相続人の数

例えば、法定相続人が子2人だった場合は、「3,000万円+600万円×2人=4,200万円」が基礎控除額となり、相続財産がこれを超えると相続税がかかります。

申告・納税が遅れると延滞税がかかる

相続税の申告・納税は、相続発生から10か月以内に、亡くなった人の住所地の税務署で行います。期限を過ぎた場合、納税額に対して「延滞税」と「無申告加算税」が課せられますので、注意が必要です。

延納や物納が認められる可能性もある

どうしても期限内に相続税を納められない場合は、分割で支払う「延納」や、土地などの物で支払う「物納」が認められる可能性があります。延納や物納には条件がありますので、事前に確認が必要です。

4.遺留分の侵害額請求(1年以内)

遺産相続に不公平が生じ、相続人に認められる最低限の割合が行き渡らないことを、遺留分の侵害といいます。相続の発生およびその侵害の事実を知ってから1年以内であれば、その侵害額を請求できます。

遺留分とは?

遺留分とは、相続人に法律上認められた最低限の遺産取得割合のことです。例えば、故人が遺言によってある特定の相続人にだけ遺産を相続させた場合、遺留分の権利をもつ他の相続人は、自分の有する遺留分を請求によって取り戻すことができます。

相続開始から10年が経つと遺留分は消滅する

相続の発生から10年が経過してしまうと、相続人が侵害の事実を知らなかったとしても、遺留分の侵害額請求はできなくなります。

5.生命保険会社への死亡保険金の請求(3年以内)

故人が生命保険に加入していた場合、指定された受取人は死亡保険金の請求を3年以内に行わなければいけません。生命保険の保険金請求権には3年の時効があるため、3年を過ぎると受け取れなくなる可能性があります。

死亡保険金は遺産分割の対象にならない

生命保険の死亡保険金は遺産分割の対象にはならず、受取人が単独で受け取ることができます。他の相続人に分割する必要はありません。ただし「みなし相続財産」として、相続税の課税対象にはなります。

死亡保険金には独自の控除枠がある

死亡保険金を相続する場合は、「法定相続人×500万円」の控除が適用されます。例えば法定相続人が2人だった場合は、死亡保険金1,000万円までは非課税で受け取ることができます。

6.相続税の還付請求(5年10か月以内)

相続税を納税した後に、相続税の税額計算が誤っていたことに気付いたとします。納税から5年以内、つまり相続発生から5年10か月以内であれば、相続税の還付請求(更正の請求)によって税金を取り戻すことができます。

相続税の還付が受けられるケース

相続税の還付が受けられる可能性があるのは、以下のようなケースです。

●不動産の評価が誤っていた

●特例や控除を適用せずに相続税額を計算していた

●依頼した税理士のミスが発覚した

申告・納税後に遺産分割に変更があった場合は?

相続税の申告・納税後に以下のようなケースが発生した場合は、再度遺産分割協議を行い、事由の発生から4か月以内に更正の請求を行う必要があります。

●申告時点では分割していなかった遺産を分割した

●子どもの認知や相続人の廃除により、相続人を変更した

●後から遺言が発見された、または遺言が放棄された

>>遺産相続手続きの期限はいつまで?手続き期限があるもの・ないものを確認しておこう

>>兄弟間の遺産相続トラブル予防│知っておきたい遺産分割のルールと注意点

期限を過ぎたらどうなる?

期間の定めがある遺産相続手続きにおいて、期限を過ぎてしまった場合は以下のようなデメリットがあります。

故人の借金も背負わなければならない

借入金などのマイナスの負債も相続財産に含まれます。借金を相続したくない場合は相続放棄の手続きが必要ですが、3か月以内に手続きをしないと相続を承認したものとみなされ、個人の借金まで背負わなければならなくなります。

相続税の負担が大きくなる

相続の発生から10か月以内に申告・納税を行わないと、延滞税や無申告加算税が課せられます。結果として相続税の負担が大きくなることになります。

受け取れるはずのお金がもらえない

遺留分の侵害額請求(1年)、生命保険会社への請求(3年)、相続税の還付請求(5年10か月)など手続きをすればもらえるだったはずのお金が、期限を過ぎてしまうと受け取れなくなります。

期間の定めがない遺産相続手続き

最後に、期間が定められていない手続きについて紹介します。期限がないとつい先送りにしてしまいがちですが、以後の手続きを円滑に進めるためにも早めに対応しましょう。

1.遺言書の検認

故人が遺言を残していた場合、遺言の内容確認、また遺言の偽造を防止するため、家庭裁判所によって検認の手続きを行う必要があります。検認には特に定められた期限はありませんが、遺言の内容はその後の手続きに影響を及ぼすため、早めの対応が必要です。

遺言書は勝手に開封してはいけない

遺言を発見しても、その場で開封してはいけません。検認を受けていない遺言を勝手に開封したり、検認されていない遺言に従って遺産を処分したりした場合は処罰されます。また、遺言を無断で偽造・破棄や隠ぺいした相続人は、遺産を相続できなくなります。

2.遺産分割協議

遺言がない場合や、遺言内容とは異なる遺産分割をしたい場合は、相続人同士で遺産分割について話し合いを行います。これを「遺産分割協議」といい、特に期限は定められていません。

期限はないものの、早めの協議が必要

遺産分割協議自体には期限はないものの、相続放棄には3か月、相続税の申告・納税には10か月の期限があります。いずれも遺産分割が終わっていないと進められないため、早めの分割協議が求められます。

協議は相続人全員で行う必要がある

遺産分割協議は、一部の相続人だけで協議をしても無効です。遺産分割協議書には、相続人全員の自筆の署名と実印の押印が必要になります。また、分割協議を行った後に新たな相続人が発生した場合は、分割協議を最初からやり直す必要があります。

3.預貯金の解約・名義変更

故人の預貯金口座は、勝手に預貯金を引き出されないよう、死亡を確認した時点で金融機関によって凍結されます。凍結を解除するには、預貯金の解約や名義変更の手続きが必要です。特に決まった期限はありません。

株などの有価証券も同様

故人が株などの有価証券口座を所有していた場合も、預貯金と同様に口座解約や名義変更の手続きが必要になります。

困ったときは「相続手続き代行サービス」を活用するのも一つ

西日本シティ銀行が提供している「相続手続き代行サービス」では、金融機関の解約や名義変更の手続きを代行してもらえます。専門家による適切なサポートが受けられるため、手間がかからずスムーズに手続きを進めることができます。

4.土地や建物の相続登記

土地や建物を相続した場合は、不動産の相続登記によって名義を変更します。必ず変更しなければいけない義務はなく、特に決まった期限も定められていません。

名義を変更しないとデメリットがある

土地や建物が故人のままになっていると、相続後に相続人が自由に売却したり、不動産を担保にお金を借りたりすることができません。そのため、早めの手続きがおすすめです。

「相続手続き代行サービス」なら専門家を紹介してもらえる

西日本シティ銀行の「相続手続き代行サービス」なら、不動産の名義変更や相続税申告など各種専門家の関与が必要な案件について、信頼できる専門家の紹介が受けられます。プロのアドバイスによって、煩雑な手続きも安心して行うことができるでしょう。

遺産相続手続きの期限に関するまとめ

期限が定められた遺産相続手続きにおいては、その期限を過ぎてしまうと相続税の負担が多くなり、受け取れるはずのお金がもらえなくなります。とはいえ、相続の手続きは煩雑で分かりにくいものが多いです。故人の大切な財産を守り、確実に受け継ぐためにも、不明な点があれば西日本シティ銀行の「NCB相続プラザ」に相談してみましょう。

\気軽に相談できる場所があります/

- 相続

相続診断士、住宅ローンアドバイザー、2級ファイナンシャルプランニング技能士

大手小売業の経営コンサルティングを経て、ファイナンシャルプランナーへ転身。 年間200組以上を担当し、家計や保険、住宅ローン、相続や資産運用など、顧客の資産を最善化するカウンセリングを行っている。