年金受給者は年末調整の対象?確定申告などの必要な手続きや書き方を解説

働きながら年金を受給している人は、年末調整と確定申告のどちらを行えばよいのでしょうか。中には、確定申告のやり方がわからない人もいるでしょう。本記事では、年金受給者で確定申告が必要となるケースや確定申告の書き方について解説します。初めてのことで不安な人は、ぜひ参考にしてみてください。

年末調整の対象にならない年金受給者

会社から給与をもらっている人は、年金収入を年末調整できるのでしょうか。残念ながら、その答えは「できない」です。ここでは、年金が年末調整の対象にならない理由について解説します。

年末調整の対象となる人

年末調整とは、源泉徴収された税額の年間の合計額と所得税の過不足を精算する手続きのことをいいます。支払われる給与をもとに生命保険料などを控除する計算を、本人の代わりに会社が行っていると考えるとよいでしょう。

年末調整できるのは、給与所得のみです。年金収入は雑所得になるため、年末調整の対象にはなりません。給与所得と年金収入の両方がある人は、基本的に確定申告の必要があります。

雑所得になる公的年金

雑所得とは、以下の9つに分類されない所得のことです。

- 給与所得

- 退職所得

- 事業所得

- 不動産所得

- 利子所得

- 配当所得

- 山林所得

- 譲渡所得

- 一時所得

例えば、アフィリエイトなどの副収入や公的年金の受け取りは、雑所得に含まれます。

公的年金とは、国民年金(老齢基礎年金)や厚生年金(老齢厚生年金)のことです。この他、雑所得に含まれる公的年金等として国民年金基金、厚生年金基金、確定給付企業年金、企業型拠出年金などがあります。

公的年金等控除とは

所得税法上、年金は雑所得として課税対象ですが、公的年金やその他の企業年金等は年齢及び年金額に応じた額が所得から控除されます。これが、公的年金控除といわれるものです。

公的年金等は、原則として収入金額からその年金に応じて定められている一定の公的年金控除額を差し引いた額に、5.105%を掛けた金額が源泉徴収されます。

なお、控除額の計算方法・計算式は、以下の国税庁の公式ページに掲載されています。

年金受給者に必要な確定申告

原則、年金受給者は確定申告が必要ですが、不要なケースもあります。そこでここからは、必要・不要を分ける条件や確認方法、確定申告を行わないとどうなるのかについて説明しましょう。

確定申告が必要になるケース

以下のどちらか一方を満たす場合、確定申告が必要になります。

- 公的年金等の収入の総額が400万円超

- 公的年金等以外の収入の総額が20万円超

年金以外の収入がない場合でも、老齢年金と企業年金を合わせて400万円を超える場合は確定申告が必要です。

また、年金収入の合計額が400万円に届かない場合でも、不動産所得やアルバイト・パートなどの年金以外の収入が20万円を超えると、確定申告をしなければなりません。

確定申告が不要なケース

年金収入があっても確定申告をしなくてもよいのは、以下の場合です。

- 公的年金等の収入の総額が400万円以下

- 公的年金等以外の収入の総額が20万円以下

- 公的年金等が源泉徴収されている

これら全てを満たす場合は、確定申告は必要ありません。注意したいのは、公的年金等以外の収入です。アルバイト収入は年間12万円でも、その他に株式の配当金10万円を受け取ると20万円を超えてしまいます。

確定申告不要制度

確定申告が不要なケースで説明した要件は、確定申告不要制度により決められています。高齢者が多い年金受給者の手続き負担を減らす目的で設けられました。

なお、この制度は確定申告してはいけないという意味ではありません。本来は確定申告を行って税金の過不足を精算する必要がありますが、公的年金等が源泉徴収されていれば所得税は納めています。そのため、要件を満たした高齢者で手続きが難しい場合は、確定申告をしなくても問題ありません。

参考元:政府広報「ご存じですか?年金受給者の確定申告不要制度」

確定申告の要・不要を確認するには

確定申告が必要なのかを確認するには、日本年金機構から毎年送られてくる「公的年金等の源泉徴収票」を見ればわかります。支払金額の項目で、公的年金等の収入の総額をチェックしてみてください。

その金額が400万円以下となっていて、年金以外の年間の収入が20万円以下であれば確定申告は不要です。アルバイトやパートで給与収入がある場合は、勤務先の経理部門に確認してみましょう。

確定申告を行わないとどうなる?

確定申告をしなかったり、期限後に申告をしたりすると無申告加算税が課せられます。金額は、納税額が50万円までは納税額の15%、50万円を超え300万円までの部分は納税額の20%、300万円を超える部分は30%です。

また、納めるべき税金を納付期限までに納めていない場合は、延滞税が課せられます。遅れた日数分だけ延滞税がかかり、税率は最高14.6%になるので注意しましょう。さらに悪質な場合は、重加算税を課せられる場合があります。

参考元:国税庁「No.2024 確定申告を忘れたとき」

参考元:国税庁「No.9205 延滞税について」

確定申告の手続きと書き方

確定申告をしたことがない、忘れてしまったという人も中にはいるでしょう。そこで、確定申告の方法や手続きに必要な書類、書き方について解説します。

確定申告の方法

確定申告は毎年2月16日から3月15日の間に行います。提出方法は以下の3つです。

- 税務署の窓口に提出

- 税務署に郵送

- e-Taxで提出

窓口や郵送は紙の申告書を使いますが、e-Taxを利用する場合はスマートフォンやパソコンを使ってインターネットで提出します。税務署には相談窓口もあるので、書き方やわからないことは聞いてみましょう。

確定申告手続きに必要な書類

確定申告に必要な共通の書類は、以下のとおりです。

- 確定申告書

- マイナンバーカード

- 控除証明書

その他、給与所得・公的年金等の源泉徴収票、収入額や必要経費のわかる書類などを用意しましょう。

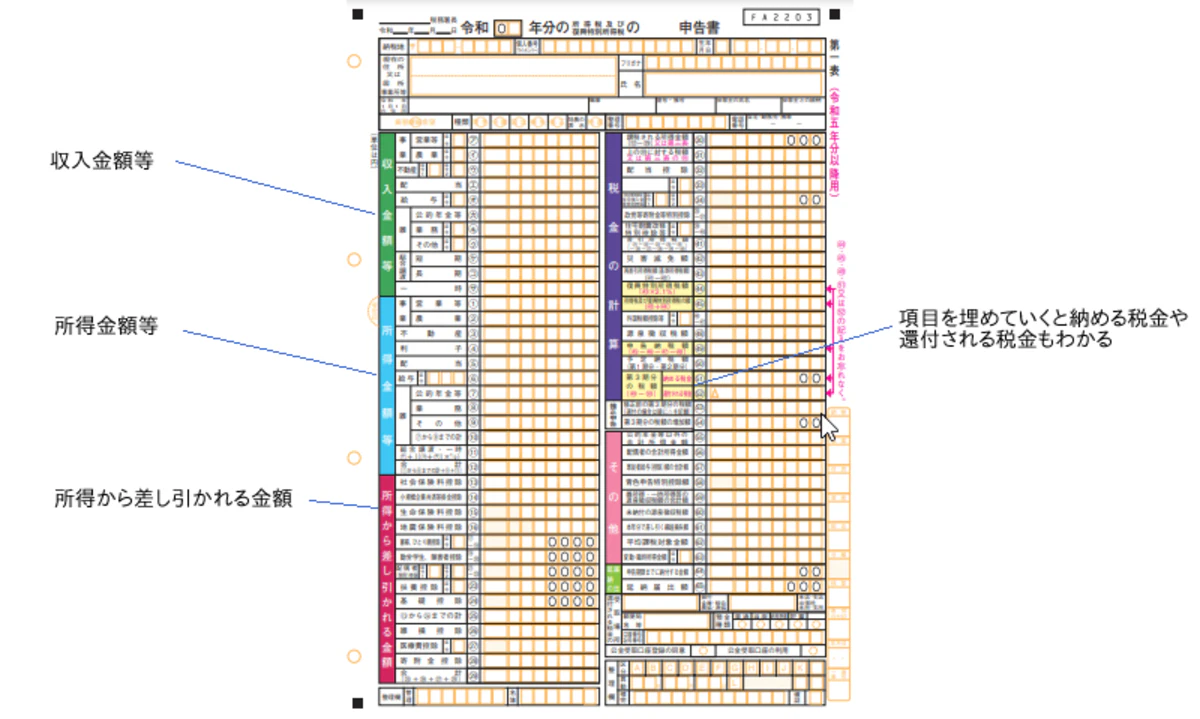

年金収入がある場合の書き方

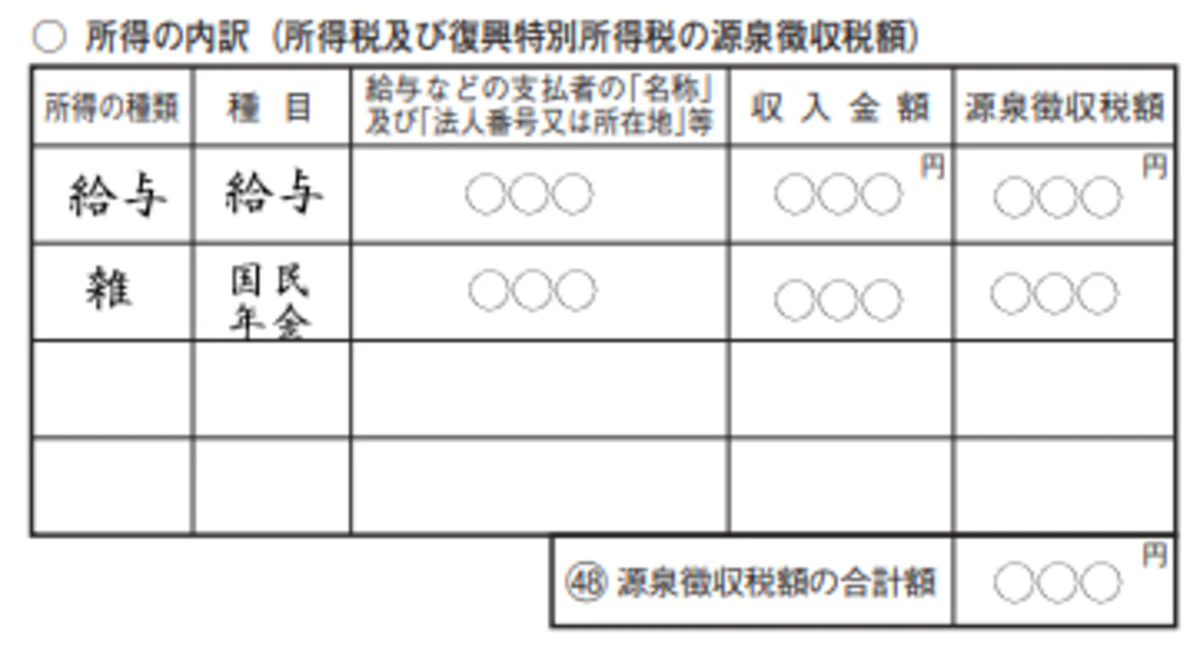

確定申告用紙で記入するのは、第一表と第二表です。配布される確定申告の手引きに従って、第一表の収入金額等、所得金額等、所得から差し引かれる金額といった記載項目に入力して表を完成させてください。第一表の金額の内訳が第二表でわかるようになっていますので、第二表を先に記入するとよいでしょう。

第二表には、所得の内訳や社会保険料控除、生命保険料控除などの金額を記入します。所得の内訳は給与所得や雑所得に分けて記入してください。収入金額や源泉徴収税額は、源泉徴収票の内容を記入すれば問題ありません。

年金受給者は日本年金機構から毎年「公的年金等の源泉徴収票」が送られてくるため、届いた際は大切に保管しておきましょう。

年金受給者で確定申告がおすすめなケース

確定申告の義務がない場合でも、申告すると還付金を受け取れるケースがあります。以下に該当する人は年金受給者でも確定申告したほうがおすすめなため、ぜひチェックしてみてください。

年の途中で退職した場合

定年退職してもすぐに再雇用や再就職し、その年の12月まで勤めていれば会社で年末調整を受けられます。しかし、年の途中で退職してそのまま年末を迎えると、年末調整が受けられません。

その場合、税金を納めすぎている可能性があるため、確定申告をすることで正しい税額が計算され還付金を受け取れます。

家族構成が変わった場合

家族構成が変わる全ての人が該当するわけではありません。このケースは、離婚または死別により寡婦控除の対象となる人や、何らかの理由で扶養親族が増えて扶養控除が適用されるような場合です。

控除には所得控除と税額控除の2種類がありますが、寡婦控除と扶養親族はどちらも所得控除です。所得から差し引くことができる控除になるため、課税所得が下がります。

医療費控除・セルフメディケーション税制を利用する場合

医療費控除は1年間に支払った医療費が基準額を超える場合、確定申告すれば超過分の医療費が課税所得から控除される制度です。医療費控除の金額は次の計算式で求められます。

実際に支払った医療費の合計額-保険金などで補てんされる金額-10万円(上限200万円)

セルフメディケーション税制は、医療費控除との選択により特例として適用が受けられます。対象の市販薬購入費が1万2000円を超えた場合に、超過分が控除の対象です。生計を共にする配偶者や親族も適用範囲になります。

参考元:国税庁「No.1120 医療費を支払ったとき(医療費控除)」

社会保険料・生命保険料・地震保険料の控除が受けられる場合

社会保険料を支払っている場合は、年間支払金額が全て控除対象です。また、生命保険料を支払っている場合は生命保険料控除が、地震保険を支払っている場合は地震保険料控除が適用されます。

最大12万円の生命保険料控除と最大5万円の地震保険料控除により所得税負担を軽減できるため、確定申告するのがおすすめです。保険会社から送られてくる控除証明書は、必ず保管しておきましょう。

寄附・ふるさと納税をした場合

「特定寄附金」対象の団体に寄附した金額は、寄附金控除の対象となります。各自治体への寄附や公益社団法人、特定公益増進法人が対象団体です。寄附をすると、領収書に寄附金控除対象と記載されます。

ふるさと納税では2,000円を超える金額を所得税や住民税から控除できますが、年収や家族構成による上限が設けられています。なお、ふるさと納税ワンストップ特例を利用する場合、確定申告は不要です。詳しくは、総務省の「ふるさと納税ポータルサイト」を確認してください。

災害・盗難に遭った場合(雑損控除)

自然災害や盗難の被害を受けた場合は、被害額に応じて雑損控除が受けられます。雑損控除額は、以下2つの計算式で多いほうの金額です。

(損害金額+災害等関連支出の金額-保険金等の額)-(総所得金額等)×10%

(災害関連支出の金額-保険金等の額)-5万円

災害等関連支出の金額とは、災害で住宅や家財などを取り壊しや除去したときにかかった金額のことです。盗難被害の場合は、損害を受けた資産の原状回復のための支出が該当します。

参考元:国税庁「No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)」

マイホームを取得した場合

住宅ローンでマイホームを購入またはリフォームした場合は、住宅借入金等特別控除が受けられます。住宅ローン控除とも呼ばれるもので、住宅ローン残高の0.7%を最大13年間、毎年所得税から控除できる制度です。

居住年や住宅区分によって借入限度額、控除期間は変わります。よくわからない場合は、国税局や所轄の税務署の相談窓口に問い合わせてみましょう。無料で相談に応じてもらえます。

参考元:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

まとめ

年金受給者は、確定申告を行うのが原則です。経験がなく、自分ではできないと考える人もいるでしょう。しかし、確定申告は書き方を覚えてしまえば意外と簡単です。

確定申告義務のある人が手続きするのは当然ですが、不要の人も確定申告することで節税できることがあります。面倒と思わずに、ぜひ確定申告をしてみてください。

2級ファイナンシャル・プランニング技能士

大学卒業後、システムエンジニアを経て通信機器商社の経営戦略室で新規事業の立ち上げに参画。退社後はシステム会社の代表取締役に就任し、パソコン通信サービスを展開。1996年に著書『わかる!イントラネット』執筆後はフリーランスとして活動。事業経験とFP資格を活かしビジネス系ライターとして複数メディアで執筆中。