【福岡のFPさんコラム】|6月からの「定額減税」 手取り額はどうなる?

ここ最近、個人の消費意欲も緩やかに回復しつつあるようです。

実際に、日本銀行福岡支店「九州・沖縄の金融経済概況(2024年3月)」では、「個人消費は、物価上昇などの影響を受けつつも、堅調に推移している」とされ、「スーパーの売上高は底堅く推移」「旅行・観光は増加している」などの動向が公表されました。

出典:日本銀行福岡支店 「九州・沖縄の金融経済概況(2024年3月)」

とはいえ、この物価高では収入と比べ支出が増えたと感じる人も多いでしょう。

本来、物価とともに賃金も上昇すると考えられていますが、物価高に賃金の上昇が追いついていないのが現状です。そこで、賃金が上昇するまでの救済措置(時限的措置)として、2024年6月から「定額減税」が実施されることになりました。

>>家計のやりくりに、減税、節約、そしてフリーローン

そこで今回は、定額減税の仕組みや手取り額の変化などについてわかりやすく解説します。

定額減税とは1人につき4万円の減税

定額減税は、急激な物価上昇に対する家計の負担軽減を目的とした国の総合経済対策のひとつで、対象者1人につき所得税3万円・住民税1万円の計4万円が減税されます。

たとえば、納税者本人と扶養親族3人の場合4人分の計16万円が減税されるので、物価上昇の影響を受けやすい扶養親族の多い世帯や低・中所得層は恩恵が大きくなりますね。

また、定額減税は時限的措置のため、2024年6月以降、所得税は2024年12月まで、住民税は2025年5月までの期間限定で減税されるなど、独自の仕組みがあります。

ここからは、定額減税の仕組みについて詳しくみていきましょう。

どのような人が対象になる?

まず、対象要件です。要件を満たせば、納税者本人と扶養親族の人数分が減税されます。

納税者本人の要件

納税者本人は、以下3つの要件をすべて満たす必要があります。

- ① 2024年分の所得税納税者

- ② 日本国内居住者

- ③ 合計所得金額が原則1,805万円(給与収入2,000万円)以下

海外居住の人や合計所得金額1,805万円超の人は対象外なことがわかりますね。

扶養親族の要件に注意が必要な場合も!

扶養親族の要件は、納税者本人と同一生計、合計所得金額48万円以下、日本国内居住者などがありますが、年末調整とは要件が異なるため、以下のような人は注意が必要です。

2つ例をあげますので、気になる人は勤務先などへ確認しましょう。

「年末調整では以下の理由で対象外の人」→定額減税の要件を満たせば対象に

納税者本人や同一生計配偶者の合計所得により、対象とならない場合や減税のタイミングが変わる場合があります。

- ■ 納税者本人の合計所得金額が1,000万円を超える場合、配偶者控除等の対象外

- ■ 16歳未満の年少扶養親族は、扶養親族控除の対象外

定額減税では、納税者本人の合計所得金額の要件は1,805万円以下で、さらに、扶養親族16歳未満という要件がないため、例年の年末調整では対象外の人も定額減税の要件を満たせば対象になります。

「年末調整では配偶者特別控除の対象の人」 →定額減税の要件を満たさず対象外に

配偶者特別控除は、合計所得金額48万円超133万円以下の配偶者が対象です。

この配偶者が2024年も例年同様の所得がある場合、定額減税では扶養親族の要件を満たさないため対象外となります。ただし、このうち合計所得金額48万円超95万円以下の配偶者は、配偶者本人が定額減税の対象となります。

どのように減税される?

次に、減税方法です。

所得税と住民税とでは減税方法が異なるので、それぞれ会社員の場合で整理しました。

所得税の減税方法(会社員の場合)

所得税の減税は、2024年1月1日から12月31日までの所得を対象に、6月から減税が始まり12月までの間で減税額に達するまで控除します。

これは、所得税がその1年間の所得に対して課税され、所得が高いと税率も高くなる超過累進課税方式で算出するためです。会社員の場合、源泉徴収で概算額を先に納税し、年末調整で個人の事情を考慮した再計算を行って精算、納めすぎた税金があれば還付されます。

住民税の減税方法(会社員の場合)

一方、住民税の減税は、原則2023年の所得を対象に、住民税年額から減税分を控除した残りを7月から翌年5月までの11か月(6月は徴収なし)で均等に振り分けて納めます。

これは、住民税は前年所得に対して課税されるためで、会社員の場合、前年所得から算出した納税額が6月から翌年5月までの間に源泉徴収されています。

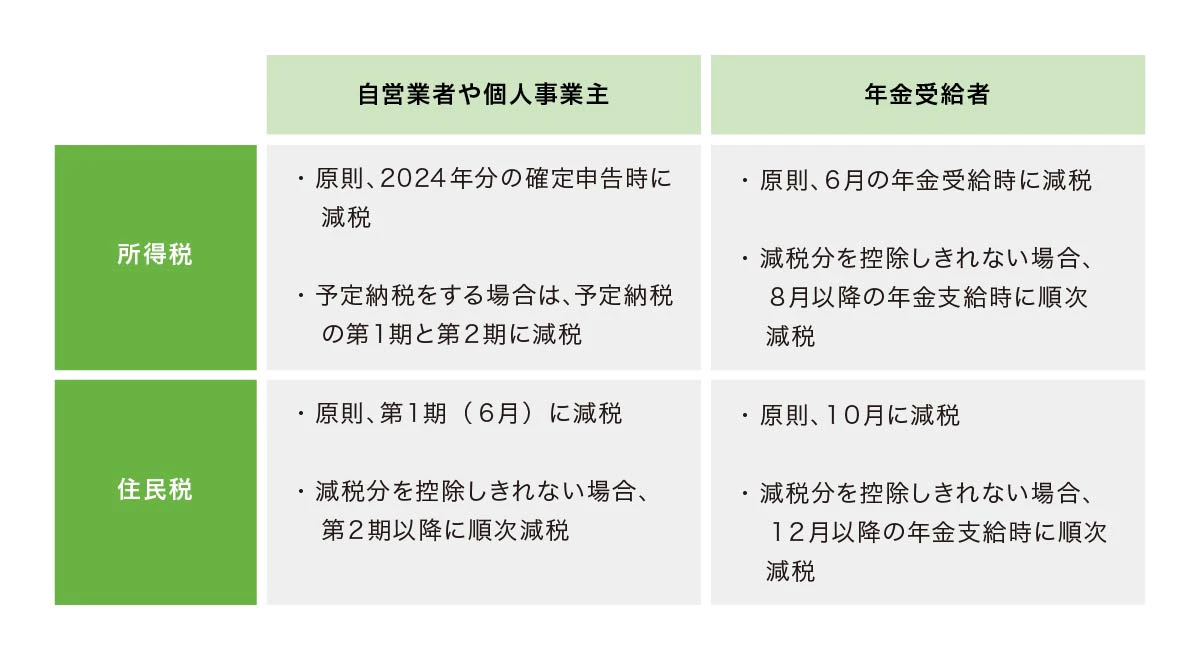

会社員以外の場合

会社員以外の自営業者などや年金受給者は減税方法が異なるため簡単にまとめました。

「会社員以外の場合」

控除しきれなかった場合

定額減税は時限的措置のため、所得税額や扶養親族の数などによっては期間内に減税分を控除しきれない場合があり、それでは減税の恩恵が不十分になってしまいます。

そのため、控除しきれない分は1万円単位(1万円未満は切り上げ)で給付されます。

非課税世帯の場合

では、非課税世帯の場合はどうなるのでしょうか。

この場合、所得税・住民税とも非課税の世帯へは先に決定した3万円に追加して7万円が、所得税のみ非課税の世帯へは10万円が、住所地の自治体(市町村)から給付されます。

さらに、上記と併せて、18歳以下の子ども1人につき5万円の給付があります。

なお、対象の世帯へは、すでに住所地自治体(市町村)から「支給案内通知書」などが送付されていますので、届いた人は必ず確認しましょう。

【参考】 福岡市ホームページ 「令和5年度福岡市物価高騰緊急支援給付金」※福岡市以外の人は住所地自治体(市町村)の情報を確認してください。

定額減税で手取り額はどうなる?

定額減税の仕組みがわかったところで、次に手取り額の変化をみてみましょう。

なお、ここでは、6月以降の賞与の定額減税、7月の住民税端数処理、12月の年末調整などを考慮せず、定額減税に係る税額のみで試算しています。

また、それぞれの違いをわかりやすくするために、計算過程で端数処理などをしているので、実際の金額とは異なります。

あくまでもイメージとして、おおまかな目安にしてください。

扶養親族の有無で比較

それでは、会社員の場合で扶養親族の有無や月収の違いから4つのパターンを比較します。

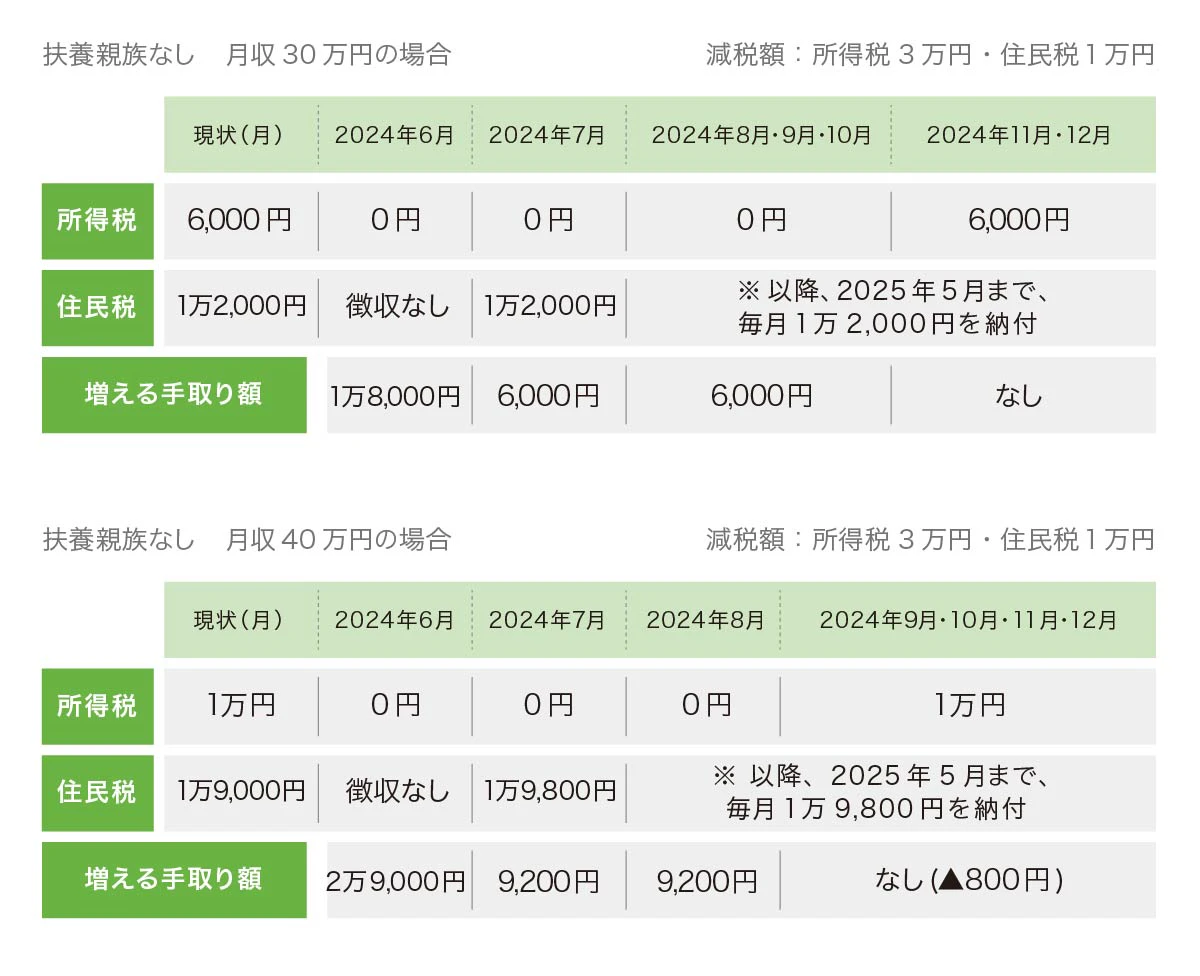

扶養親族なしの場合

まずは、扶養親族なし、月収30万円と40万円の場合です。

この場合、本人分の所得税3万円・住民税1万円が減税されます。

所得税は減税額が3万円になるまで毎月控除、住民税は住民税年額(住民税現状×12)から減税額1万円を控除した残りを11か月で振り分け、という流れで計算しています。

「扶養親族なし」

上記の「扶養親族なし・月収40万円」で9月以降手取り額が減るのは、前述の所得税と住民税の減税方法の違いによる影響です。月ごとに一覧すると、所得税の減税分を控除しきった月または翌月から、所得税の減税期間中に比べると納税額が増え、手取り額が減ります。

扶養親族ありの場合

次に、扶養親族(配偶者と子ども2人)あり、月収40万円と60万円の場合です。

この場合は、本人を含む4人分の所得税12万円・住民税4万円が減税されます。計算の流れは「扶養親族なし」と同じです。

「扶養親族あり」

上記の「扶養親族あり」はどちらも所得税の減税額12万円すべてを12月までに控除しきれませんので、年末調整で精算し、控除しきれない分が給付されます。ただし、実際は6月以降の賞与も減税対象のため、控除しきれない分は上記より少なくなります。

夫婦共働きの場合の考え方

ところで、配偶者も一定以上の収入があり扶養から外れている場合はどうでしょうか。

この場合、夫婦とも定額減税の本人要件を満たせば、どちらも納税者本人となります。

なので、扶養親族がいない場合はそれぞれ「扶養親族なし」と同じ方法、扶養親族がいる場合は扶養者が「扶養親族あり」、そうでない方が「扶養親族なし」と同じ方法で減税されます。

比較してみてわかること

このように月収の違いや扶養親族の有無で比較すると、2つの傾向がみえてきました。

- ■ 所得が低い人は、高い人よりも減税回数が多くなる

- ■ 扶養親族の数が多い人は、少ない人よりも減税額が大きくなる

つまり、物価上昇の影響を受けやすい扶養親族の多い世帯や低・中所得層は、より大きな恩恵を受けられるようになっていますね。

気になるポイントもチェック

これまで定額減税の仕組みや手取り額の変化などについて解説しました。

最後に、ほかの控除や確定申告との関係など気になるポイントもチェックしておきましょう。

ほかの控除に影響はある?

結論からいえば住宅ローン控除やふるさと納税への影響はありませんが、少し説明します。

住宅ローン控除

住宅ローン控除は原則所得税額から直接控除するため、定額減税で所得税額が減ると、人によっては控除額が少なくなるのでは?という声がありました。

こちらについては、定額減税をする前に住宅ローン控除をすることで恩恵が守られ、さらに、定額減税で控除しきれない分は前述のとおり給付されることになりました。

ふるさと納税

ふるさと納税は、自治体への寄付金額のうち2,000円を超える部分が所得税や住民税から控除される制度です。所得により控除の上限額が決まるため、定額減税の影響で上限額が低くなるのでは?という声がありました。

こちらも、定額減税前の所得税額をもとに控除上限額を算出するので、所得金額などに変更がなければ例年どおりの算出方法で大丈夫です。

確定申告をした方がいい人も!

会社員や年金受給者は原則手続き不要です。すでに減税された給与や年金を受け取りますし、詳細は給与・賞与の明細や源泉徴収票などで確認できます。

また、前述のとおり、自営業者などは原則確定申告で減税されます。

一方、以下に該当する人などは確定申告をして、定額減税を受けましょう。

- ■ ダブルワークや給与が日払い制のため、勤務先で手続きできない人

- ■ 退職所得がある人で、月収から減税額を控除しきれなかった人

- ■ 海外転勤などで、途中から居住者ではなくなった人

まとめ 「有意義に使いましょう!」

今回は、定額減税について執筆時(2024 年 3 月)の情報をもとに解説しました。

定額減税は、物価高による家計の負担軽減を目的として、1人につき4万円(所得税3万円・住民税1万円)が分割して減税される、1年の時限的な救済措置です。

減税されるとはいえ、収入や扶養親族により減税額が大きく異なること、原則、自営業者などは2024年分の確定申告時の減税になることや会社員や年金受給者などは減税後の額を受け取ることなどから、なかなか実感が湧かないかもしれません。

ですが、手取り額が増えるせっかくの機会です。

減税分を意識しながら、レジャーや必要なものへの消費、または、貯蓄や投資にまわすなど、有意義に使いましょう!

OFFICE COLORS 代表 CFP®、1級ファイナンシャル・プランニング技能⼠、宅地建物取引⼠、国家資格キャリアコンサルタント、IFA(独⽴系フ ァイナンシャルアドバイザー)、スカラシップアドバイザー

福岡県在住。2010年に独⽴系FP事務所を開業。「誰もが⾃分のお⾦について考え理解できる時代」を⽬指し、パーソナルファイナンス教育やFP資格取得⽀援に取り組む。FP、キャリアコンサルタントとして、「⼈⽣とお⾦」「⼈⽣と仕事」の両⾯から、学⽣、社会⼈、シニア世代など幅広い層に向けた講師・相談業、官公庁・企業セミナー等で活躍中。