そろそろ、住宅ローン見直しのタイミング?NISAの併用も検討しよう!

金利上昇への警戒感から住宅ローンの見直しを検討する人が増えています。

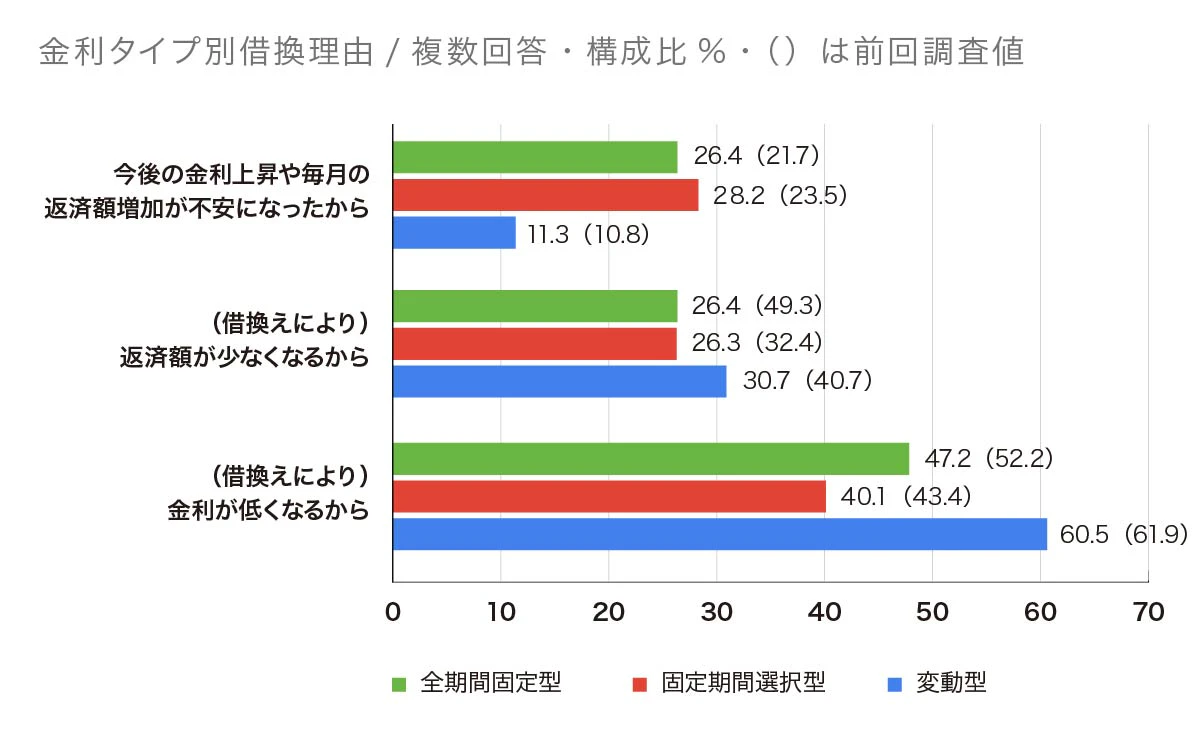

住宅金融支援機構「住宅ローン借換えの実態調査」によると、前回調査と比較し、借り換え理由が、すべての金利タイプで「金利上昇や返済額の増加の不安」が増加、「金利負担や返済額の軽減」が減少となりました。

住宅ローンは長期かつ高額なため返済中も金利などの動向が気になるところですが、実は、住宅ローンの見直しは住宅以外の資金準備について考える良い機会でもあります。

そこで今回は、住宅ローン見直しの重要ポイントとNISAとの併用についてお伝えします。

※住宅金融支援機構「2022年度住宅ローン借換えの実態調査結果」を基に一部抜粋し、筆者作成

住宅ローンの基本をおさらい

まずは、住宅ローンの基本についておさらいしましょう。

提供元により3種類ある

住宅ローンは、提供元の違いから「公的ローン」「民間ローン」「協調ローン」に大別されます。

「公的ローン」には、財形制度利用者向けの財形住宅融資や自治体融資などがあります。「民間ローン」は、金融機関がそれぞれ工夫を凝らしていて多種多様です。また、フラットに代表される公民連携の「協調ローン」もあります。なお、新旧ローンの組み合わせによっては見直しができない場合もあるので、あらかじめ確認しましょう。

金利の特徴としくみ

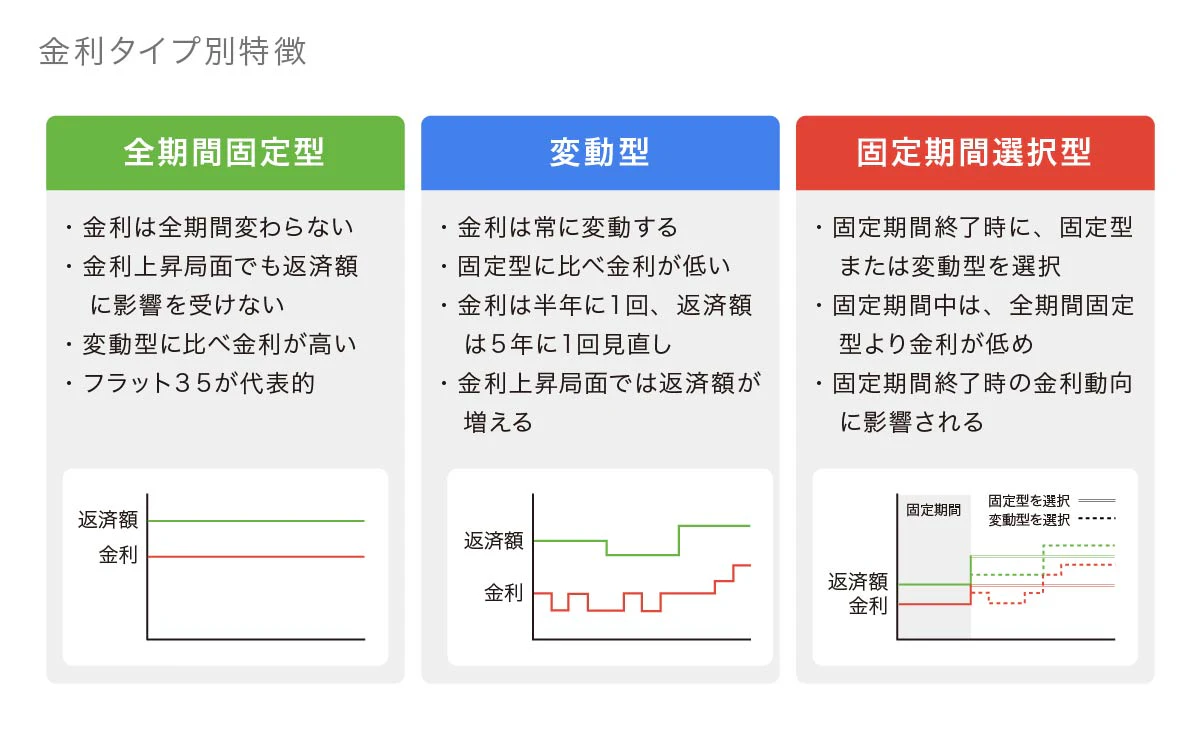

金利タイプ別の主な特徴を簡単にまとめました。

金利の決まり方

固定型は長期金利(今後の見通し)、変動型は短期金利(現状)を基準に決まります。

今後の見通しは現状よりも先に変化するので、固定型の金利は変動型よりも先に変化することになります。

金利の推移

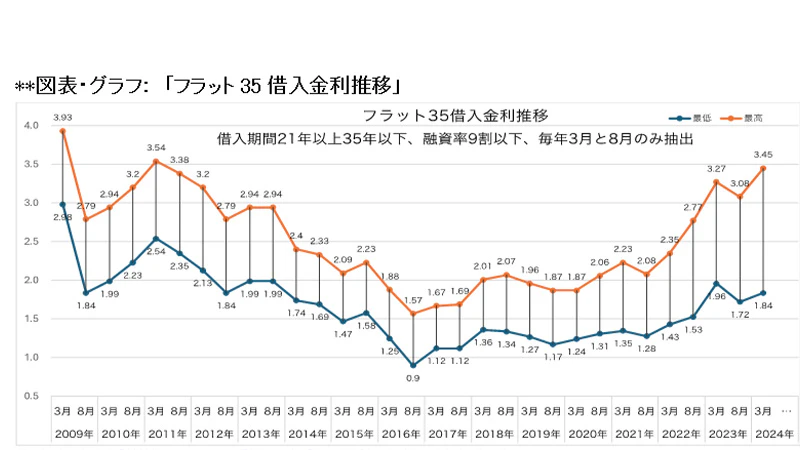

では、今はどのような局面なのか、過去15年のフラット35借入金利推移から眺めてみましょう。金融機関ごとに金利などが異なるため、同時期の最低と最高の値を示しました。

その時々の「今後の予想」に合わせて上下していることが分かりますね。

ちなみに、2003年フラット35創設来では、過去最高が2004年7月4.5%、最低が2016年8月0.9%です。また、変動型の基準金利は、1990年に8%台まで上昇しましたが、2000年以降はおおむね2%台で推移しています。

※住宅金融支援機構フラット35「借入金利の推移」を基に筆者作成

激変緩和措置

固定型と比べ変動型の低金利は魅力ですが、先述のとおり、今後の金利上昇に不安を感じる人も増えています。

変動型には、金利上昇の影響を抑えるための激変緩和措置(一部適用外)があります。金利を半年に1度見直しつつも返済額は5年間変更しない「5年ルール」、5年後の返済額は125%を超えない「125%ルール」です。安心できる措置ですが、金利上昇の影響に気付きにくい面もあります。

金利が、いつ、どのくらい上がるのかは誰にも分かりませんので、見直しを機に今後の変化に対応できる仕組み作りの検討もおすすめです。

借り換えの諸費用

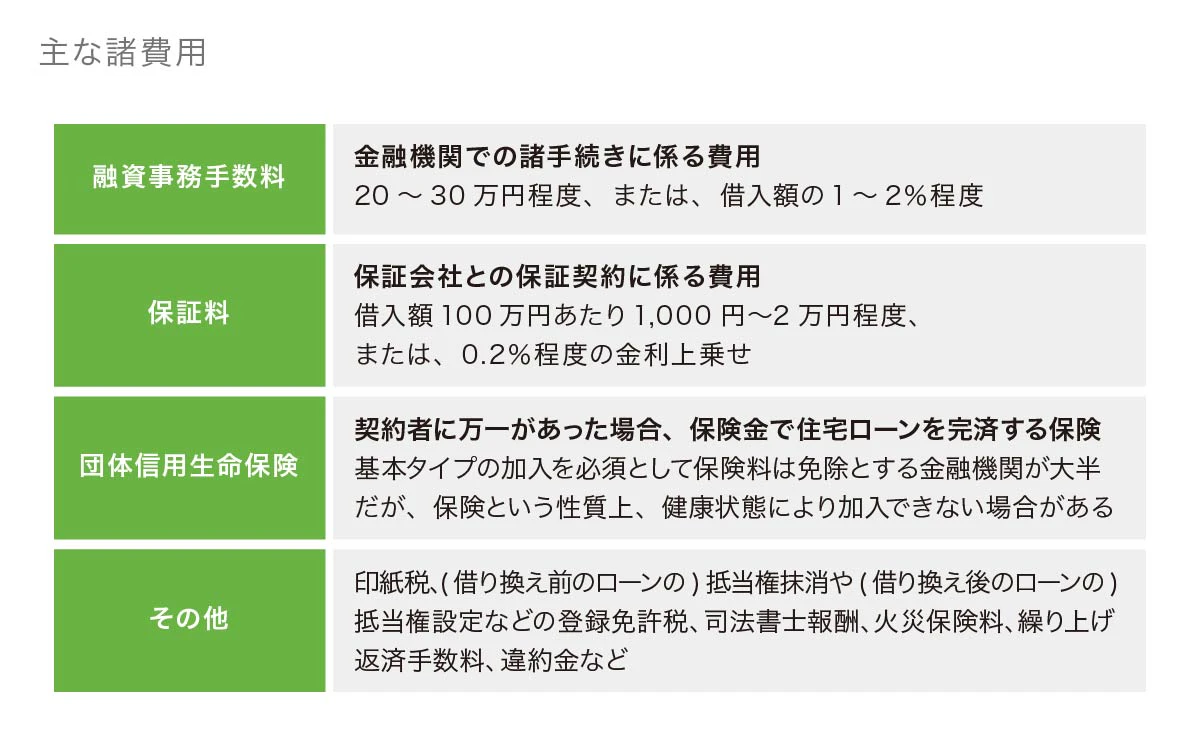

諸費用は金融機関や諸条件で異なり、数十万円から100万円程度と幅があるため、借り換えの内容によっては諸費用の負担が大きくなる場合もあります。

そのため、比較検討は、金利差だけでなく諸費用も含めた「総返済額」で考えましょう。

一般に、効果的な見直しの目安は、残債1,000万円以上、残期間10年以上、金利差1%以上(残債や残期間により金利差1%未満でも効果的な場合も)と言われます。ですが、例えば、金利差が小さい・残債が少ないなどの場合で、さらに諸費用の負担が大きい場合は、借り換え効果がなくなることもあるので注意が必要です。

また、繰り上げ返済制限特約を付加することで金利が優遇された住宅ローンを利用中の人は、制限期間中の全額繰り上げ返済に対して違約金が発生する場合もありますので、気になる人はローン契約の内容を確認しておくと安心です。

このように、諸費用の額や諸費用の借り換え効果への影響は人それぞれです。

詳細な比較検討やシミュレーションは、実際の金額や条件・諸費用をもとに金融機関などで行い、より具体的な比較検討をしましょう。

自分に合う見直しに大切なポイント

住宅ローンの基本をおさらいしたところで、次は、見直しで大切な2つのポイントです。

見直しに求めるものを整理しましょう

自分に合う見直しをするためには、まず、見直しに求めるものを整理します。そのうえで、複数の視点から比較検討しましょう。

そもそも見直しの目的は?

月々の返済額の軽減、総返済額の軽減、金利上昇への備えなど、見直しの目的はさまざまです。見直す際「最も、優先したいこと」は何でしょうか?

見直しの目的を明確にしておくと、今後の比較検討がしやすいだけでなく、情報収集や相談の機会を上手に活用できるようになりますので、最初に考えるようにしましょう。

金銭面・環境面・心理面など、見直しの効果は人それぞれ

一般に、効果的な見直しの目安は、残債1,000万円以上、残期間10年以上、金利差1%以上と言われますが、残債や残期間により金利差1%未満でも効果的な場合もあります。

一方、数字だけでは計れない、資金の有無・相談体制などの環境面、金利上昇への不安軽減など心理面の効果は、金銭面の効果と同じくらい重要です。人によっては返済額が軽減できなくても、低金利の魅力より金利上昇へ備える安心を優先することもあるでしょう。

金銭面・環境面・心理面の効果は人それぞれですので、整理することをおすすめします。

見直し後のことも考慮しよう

意外に忘れがちなのが、金融機関の相談環境です。

見直し後も不安な時や困った時に相談しやすい体制が整っているか、または、実際に相談に行きやすいかなど、安心して長く付き合えるか確認しましょう。

人によっては今後の安心に繋がることも多く、考慮したいポイントです。

比較検討の際に見逃しがちなこと

比較検討時に見逃しがちな点をまとめましたので、参考にしてください。

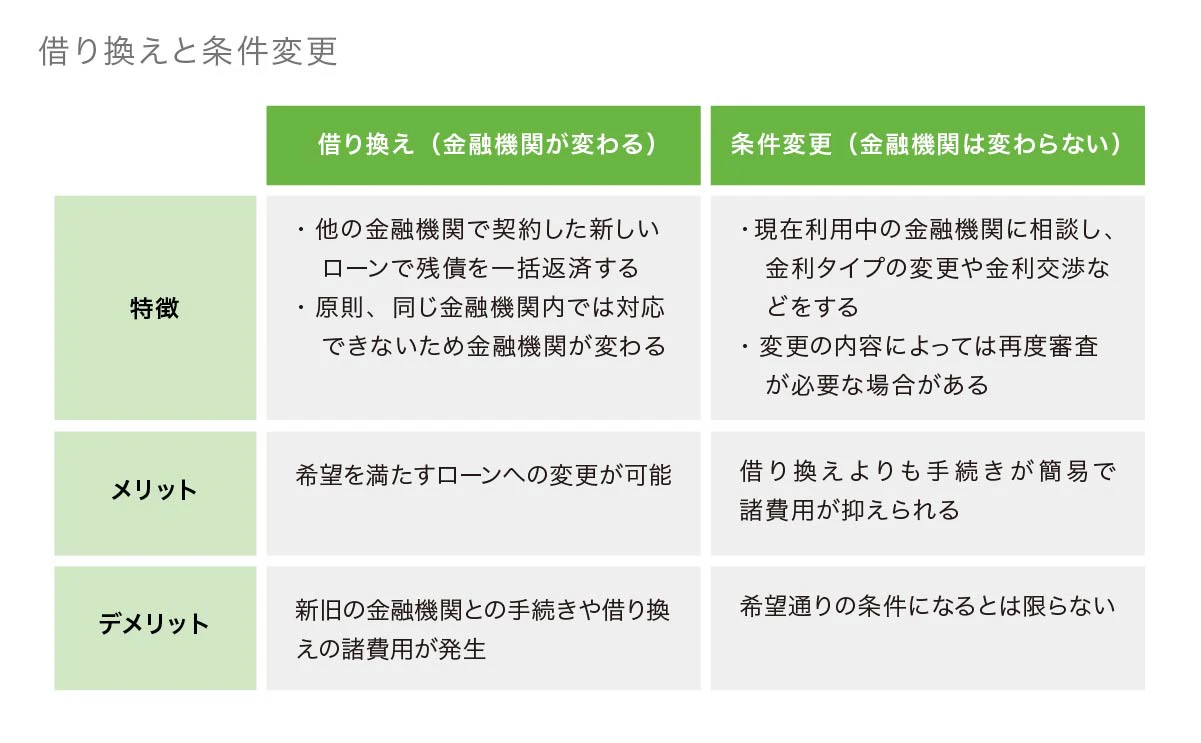

借り換えと条件変更の違い

借り換えと条件変更の違いは金融機関との関係です。効果は残債や残期間によって異なり、条件変更は現在利用中の金融機関への相談が必要です。

キャンペーンもチェック

金融機関独自のキャンペーンの特別金利もチェックしましょう。

最近では、借り換え・リフォームなどの用途、セカンドライフ・子育てなどの世代、耐震性・環境対応の設備など、事情に合わせ選びやすくなっているテーマ別のキャンペーンが人気です。

繰り上げ返済のこと

手数料など繰り上げ返済のしやすさと同時に、時期や金額、準備方法も検討しましょう。

繰り上げ返済はすべて元本に充当するため利息負担が大きい早めの時期が効果的とされますが、住宅ローン控除期間中は総借入期間が10年未満にならないよう気をつけましょう。

また、繰り上げ返済をしすぎて他の資金準備ができなくなるのは本末転倒ですので、住宅以外の資金準備とのバランスをとるためにも、全体を俯瞰することが大切です。

併せて、繰り上げ返済資金の準備方法も検討しましょう。後述しますが、繰り上げ返済の予定時期により準備方法が変わります。

NISAの併用も視野に入れよう

冒頭で、住宅ローンの見直しは住宅以外の資金を考える良い機会とお伝えしました。

なかでも、教育や老後の資金は時間をかけて準備することが多く、住宅ローンの返済期間と重なります。また、たとえば、教育資金は学資保険、老後資金は個人年金など、保険を活用して資金準備の基礎にしている人も多いでしょう。

この基礎をより充実させる方法のひとつが資産運用です。

資産運用といっても多種多様ですが、今回は住宅ローンの見直しとNISAの併用に焦点を当てました。無理なく時間をかけることが前提ですので、長期的な視点で考えましょう。

NISAの併用で何ができる?

NISAなどの資産運用は使途が限定されないため、ローンや保険などと比べ柔軟な資金準備ができます。反面、あらかじめ金額を確定することができないことに注意が必要です。

繰り上げ返済資金の準備

資金準備は、すべてNISAでするのではなく、準備方法のひとつとしてNISAを併用することが大切です。たとえば、10年以内など数年先の繰り上げ返済のためには定期預金などの元本保証の金融商品を選択するなど、時期に合わせた準備方法を考えましょう。

なお、将来に向けた資金準備のNISAの活用は、繰り上げ返済以外の資金準備でも同様です。数年先に必要な資金は元本保証を重点において準備しましょう。

見直し結果とNISA

見直した結果、月々の返済額が軽減した場合、軽減分でNISAを併用してもいいですね。

例えば、残債2,000万円、残期間20年、金利1.8%の固定型、月々の返済額9万9,293円を見直した場合、金利0.8%の変動型への変更で9万0,205円へ、金利1%の固定型への変更で9万1,978円へと、月々の返済額が1万円弱軽減されます。

※ 残債と残期間は同じ、諸費用含まず、変動型は0.8%のままで比較

※西日本シティ銀行「ローンシミュレーション」を基に筆者試算

そして、月々1万円を年率2%で20年間積み立てた場合、元本と運用収益の合計は約294万円になります。

※金融庁「資産運用シミュレーション」に筆者試算

こちらはイメージをしやすくするための簡易的な試算ですので、詳細なローンシミュレーションは実際の金額や条件・諸費用をもとに金融機関などで行ってください。

(上記はシミュレーションによる概算値です。手数料、税金等は考慮しておらず、実際値とは異なる場合があります。また、将来の運用成果を予測し、保証するものではありません)

では、NISAの併用を検討しながらも、見直し後の返済額が同じまたは増額した場合はどうすればよいのでしょうか?この場合、保険料や通信費など固定費の見直しや家計簿アプリの活用などで、家計全体を見つめ直しましょう。

一つひとつの削減効果は数千円でも複数を合わせると数万円になることもあります。

住宅ローンの見直しを機に、もう一歩先へ進み、全体的な資金準備の仕組みを考えてみてはいかがでしょうか。

デメリットも理解して始めることが大切

NISAの併用でできることをお伝えしましたが、デメリットもあります。

主なデメリットは、常に評価額は変動する、元本保証ではない、利益がでなければ非課税メリットを享受できないなどです。

このデメリットも理解して、納得した上で併用することが無理なく続けるためのポイントです。

自分のリスク許容度に合わせて長期的な視点で付き合うようにしましょう。

まとめ

より良い住宅ローンの見直しのためには、まず見直しに求めるものを整理し、その上で、金銭面・環境面・心理面など複数の視点での比較が大切です。また、NISAの併用は、時間をかけることで柔軟な資金準備ができますが、デメリットも理解して無理のない範囲で続ける必要があることをお伝えしました。

そして、住宅ローンの見直しは今後の生活への影響が大きいため、住宅以外の資金についても考える良い機会です。金融機関などの専門家への相談も活用しながら、長期的な視点をもって変化に対応できるようにしましょう。

■あわせて読みたい記事

・NISAとiDeCoの賢い活用法|上手に使い分けるためにもライフプランを作成しましょう!

・どうする?退職金!上手に活用して長く付き合うために知っておきたいこと

*投資信託のご留意事項について

商号等:株式会社西日本シティ銀行 登録金融機関 福岡財務支局長(登金)第6号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会

OFFICE COLORS 代表 CFP®、1級ファイナンシャル・プランニング技能⼠、宅地建物取引⼠、国家資格キャリアコンサルタント、IFA(独⽴系フ ァイナンシャルアドバイザー)、スカラシップアドバイザー

福岡県在住。2010年に独⽴系FP事務所を開業。「誰もが⾃分のお⾦について考え理解できる時代」を⽬指し、パーソナルファイナンス教育やFP資格取得⽀援に取り組む。FP、キャリアコンサルタントとして、「⼈⽣とお⾦」「⼈⽣と仕事」の両⾯から、学⽣、社会⼈、シニア世代など幅広い層に向けた講師・相談業、官公庁・企業セミナー等で活躍中。