遺産相続にかかる税金とは?課税対象・計算方法etc.相続税の基本をおさらいしよう

2018年(平成30年)の司法統計によると、家庭裁判所で取り扱われた遺産分割事件のうち、76%が遺産総額5,000万円以下の場合となっています。このように相続に関するトラブルは身近なものであるため、基本的な知識を身につけることが大切です。この記事では、特に遺産相続時に発生する税金について解説します。

相続にかかる税金&課税対象とは

相続税とは

亡くなった人の財産を引き継ぐことを相続といい、相続したときにかかる税金を相続税といいます。相続する財産には、金銭的価値のあるもの以外に権利や義務なども含まれます。

相続税はすべての財産にかかるのではなく、相続した財産が一定の控除額を超えたときに課税されます。相続税の課税対象となる財産、対象とならない財産には以下のようなものがあります。

相続税の課税対象となる財産

金銭的にプラスとなる価値のあるもの

現金・預金・不動産・貴金属・骨とう品などが該当します。

名義預金

名義預金とは、他人名義ではあるものの、実際は自分用の預貯金のことです。たとえば孫の名前で作った通帳を、実際は本人が貯蓄している場合がこれに該当します。

みなし相続財産

生命保険の死亡保険金や死亡退職金など、被相続人が亡くなったことで受け取ることができる財産です。これらはそれぞれ〈500万円×法定相続人の数〉が非課税となり、それ以上の場合は課税されます。

3年以内に生前贈与された財産

生前贈与とは、存命中に相続人に対して毎年少しずつ贈与をすることで、相続税の負担を減らす節税対策です。3年より前の生前贈与であれば相続税は非課税ですが、3年以内の生前贈与に関しては相続税の課税対象となります。

3年より前に生前贈与され、相続時精算課税制度を適用した財産

相続時精算課税制度とは、60歳以上の父母もしくは祖父母から、20歳以上の子や孫への生前贈与分を2,500万円まで非課税にできる制度です。最終的には相続財産として課税対象になります。

国外資産

日本国外で所有している財産も課税対象となります。

相続税の課税対象にならない財産

仏壇・仏具・仏像

普段から信仰の対象であれば非課税です。しかし、不自然に高額な金の仏像など、信仰の対象ではなく相続税対策であると判断されたら課税対象となります。

墓石・墓地

生前に購入しておくと非課税です。ただし、購入のための借入(ローン)は対象外になります。

庭内神し

信仰を目的として敷地内に建てられた社殿・鳥居・土地は非課税です。

寄付金

相続税の申告期限(10ヶ月以内)までに、相続財産を国や地方公共団体に寄付をした場合は非課税となります。その際、非課税になる団体とならない団体があるので注意が必要です。

\今すぐ相談予約する/

NCB相続プラザ無料相談予約

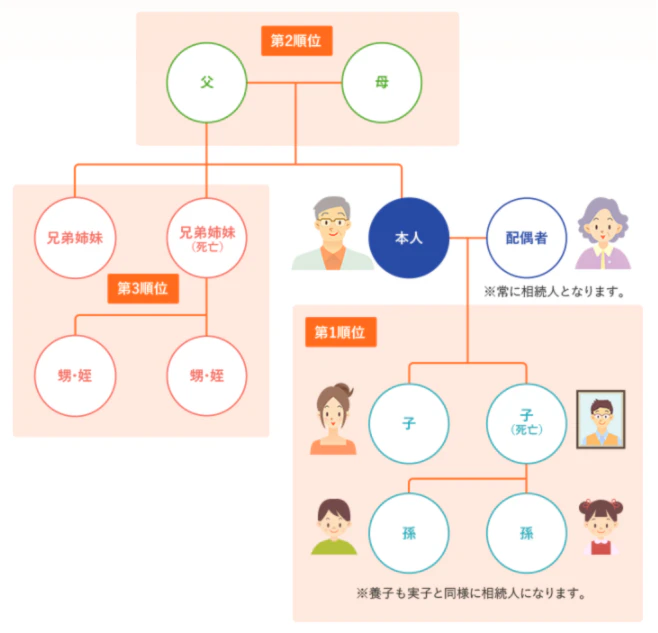

相続税における主な法定相続人とは

相続税の計算には、相続に関連する人の範囲と相続の順位、相続割合が大きく関係してきます。どのような立場の人がどれくらい相続できるのかを見ていきましょう。

相続人・被相続人・法定相続人の意味

相続人とは相続をして財産を受け取る人、被相続人とは亡くなった人のことをいいます。法定相続人とは、民法によって決められた相続する権利を持つ人のことで、配偶者と被相続人の血族が法定相続人の対象です。

相続の範囲と順位

配偶者は常に相続人です。ただし、この場合は法律上の配偶者のみと定められています。配偶者以外の相続の範囲と順位は以下のとおりです。

相続の順位 | 範囲 |

|---|---|

第1順位 | 子(亡くなっている場合は孫) |

第2順位 | 父母(亡くなっている場合は祖父母) |

第3順位 | 兄弟姉妹(亡くなっている場合は甥・姪) |

相続割合の決め方

相続割合を決める方法は、主に以下の3つです。

遺言による相続

遺言書が残されていた場合、その内容が最優先されます。たとえば内縁関係にある相手は法定相続人にはなれませんが、遺言書に相続をする旨の記載がある場合は、被相続人の財産を相続できます。

遺産分割協議による相続

相続人全員による話し合いによって相続割合を決めることです。

法定相続

遺言書がなく、遺産分割協議でも決まらなかった場合は、民法で定められた法定相続割合によって決定します。

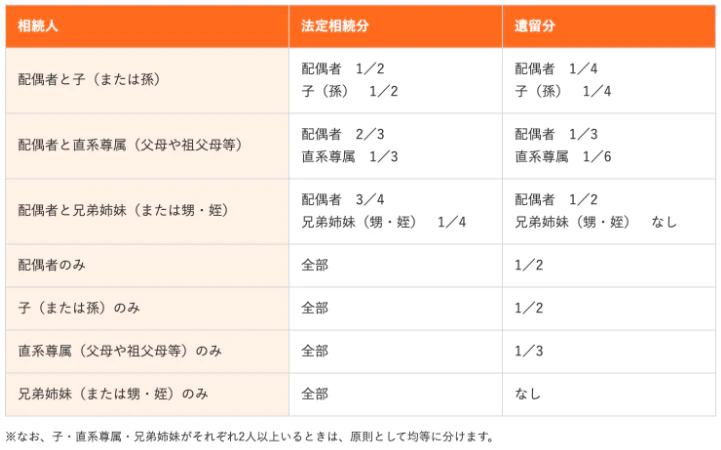

法定相続分と遺留分

法定相続分と遺留分はどちらも法律で定められた相続割合ですが、両者には大きな違いがあります。

法定相続分

法定相続分とは、法律で定められた相続割合です。しかし、あくまで目安であって、必ずこの割合で遺産分割をしなければならないというわけではありません。

遺留分

遺産は、被相続人が遺言によって誰に相続するかを自由に決める権利があります。 だからといってまったくの他人に全額を相続してしまっては、 遺族は生活できなくなるかもしれません。

遺留分とは、上記のような場合でも、亡くなった人の配偶者や子どもなどに保障された最低限の相続割合のことです。なお、兄弟姉妹に遺留分はありません。

\今すぐ相談予約する/

NCB相続プラザ無料相談予約

相続税における各種控除

相続をしたら必ず相続税がかかるわけではない

相続をしたからといって、すべての人に相続税がかかるというわけではありません。なぜなら、相続税には基礎控除に代表される各種控除があるためです。

公益財団法人生命保険文化センターの調査によると、2019年(平成31年/令和元年)の死亡者数に対する相続税の課税件数の割合は8.3%でした。これは、実際に相続税の課税があった被相続人は100人中約8人という結果を表しています。

参考:公益財団法人生命保険文化センター『死亡者数に対する課税件数の割合』

相続税の基礎控除額

基礎控除額は、課税対象の遺産(課税価格の合計額)から差し引くことができる金額です。課税価格の合計額が基礎控除額を超えなければ相続税はかかりません。

〈相続税の基礎控除額=3,000万円+法定相続人の数×600万円〉

相続税のその他の控除

相続税には基礎控除の他にも、被相続人との関係や本人の状況に応じた控除があります。

配偶者の税額軽減

被相続人の配偶者が取得した財産について、1億6,000万円もしくは法定相続分のどちらか多い方まで相続税がかからないという制度です。配偶者の税額軽減が適用されるのは、相続税の申告期限までに分割された財産が対象です。

未成年控除

相続人が未成年である場合に、相続税額から一定の額を差し引けます。未成年控除を受けるための要件は以下のとおりです。

- 相続財産の取得時に日本国内に住所があること

- 相続財産の取得時に20歳未満であること

- 相続財産を取得した人が法定相続人であること

〈未成年控除額=(20歳-当時の年齢)×10万円〉

障害者控除

相続人が85歳未満の障害者のときは、相続税の額から一定の額を差し引けます。障害の程度によって控除額が変わります。

〈一般障害者の控除額=(85歳-相続開始時の年齢)×10万円(※)〉

※特別障害者の場合は20万円

\今すぐ相談予約する/

NCB相続プラザ無料相談予約

相続税の計算方法と手順

ここでは、相続税の具体的な計算の仕方や手順について説明します。

相続財産の価格を把握する

課税対象となる遺産の価格(課税価格の合計額)を求める

まずは、課税対象となる遺産の総額を洗い出します。遺産の総額から、生命保険の死亡保険金・死亡退職金の非課税枠や借入金等の債務、葬儀費用を差し引き、課税価格の合計額を求めます。

実際に相続税がかかる分の遺産の価格(課税遺産総額)を求める

【例】配偶者と子が2人の場合

計算式に当てはめると、「3,000万円+(600万円×3)=4,800万円」が基礎控除額になります。課税価格の合計額が1億円だった場合は、「1億円-4,800万円=5,200万円」が課税遺産総額です。

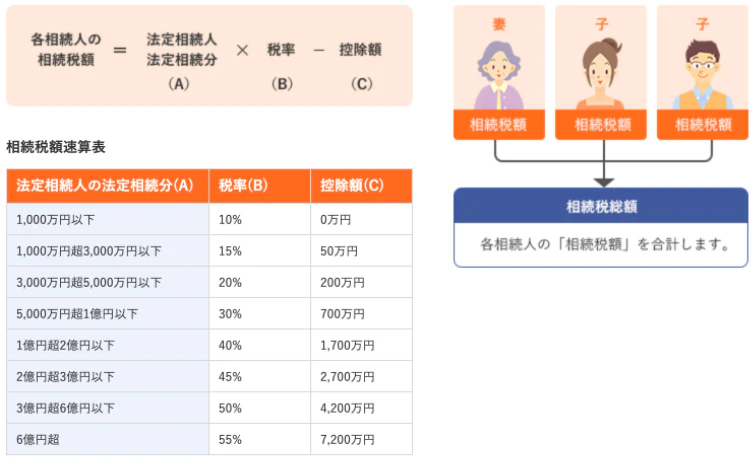

相続税の税率を確認し、相続税の総額を算出する

まず、民法で定められている法定相続分の割合で課税遺産総額を分配してから、『相続人一人あたりの相続税額(仮)』を算出します。仮の相続税額の合計が、相続人全体の相続税の総額です。相続税の総額を求めるときは速算表を使って計算します。

【例】配偶者と子が2人、課税遺産総額5,200万円の場合

課税遺産総額5,200万円を法定相続分で分けると、配偶者の法定相続分は1/2で2,600万円、子2人は1/4で1,300万円ずつです。ここから速算表を使って仮の相続税額を算出します。

- 配偶者:(2,600万円×15%)-50万円=340万円

- 子(1人あたり):(1,300万円×15%)-50万円=145万円ずつ

- 相続税の総額:340万円+145万円×2=630万円

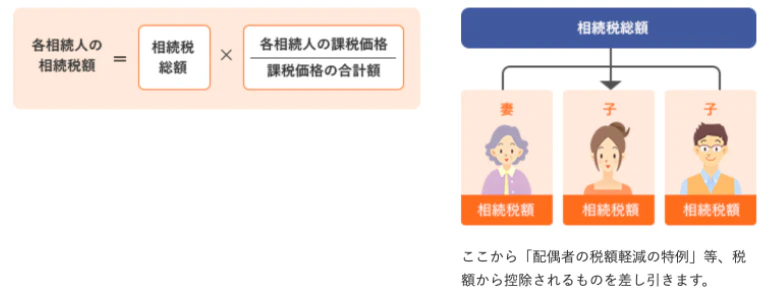

各相続人の相続税の金額を算出する

(1)実際に分けた遺産の割合に応じて相続税を振り分ける

【例】配偶者と子(A・B)で均等に分けた場合

相続税の総額630万円÷3人=210万円

(2)各相続人の相続税額を求める

各相続人の立場に合わせて税額控除がある場合は差し引き、 最終的な相続税額を算出します。

【例】

相続人 | 前提条件 | 最終的な相続税額 |

|---|---|---|

配偶者 | ・税額210万円 | 配偶者の税額軽減が適用されるため、相続税額は0円。 |

子A | ・税額210万円 | 障害者控除の適用対象。控除額は「(85歳-20歳)×10万円=650万円」となり、相続税額は0円。 |

子B | ・税額210万円 | 未成年控除の適用対象。控除額は「(20歳-16歳)×10万円=40万円」となり、相続税額は「210万円-40万円=170万円」。 |

\今すぐ相談予約する/

NCB相続プラザ無料相談予約

相続税の申告と納税

ここでは相続税の申告と納税の流れや、納付が遅れたときのペナルティについて説明します。

相続税の申告

相続税の申告期限は、相続の開始を知った日(被相続人が亡くなった日) の翌日から10ヶ月目の日までです。被相続人の住所地の所轄税務署へ相続税の申告書を提出します。

相続税の納付

相続税の納付は主に4つの方法があります。

金融機関や税務署の窓口

銀行などの金融機関や所轄税務署の窓口で納付します。

コンビニ

国税庁の確定申告作成コーナーやe-TaxでQRコードを作成すると、コンビニでも支払いが可能です。ただし、納税額が30万円以下であることや領収書が出ないことなど利用には条件があります。詳しくは国税庁のサイトにて確認してください。

e-Tax(電子納税)

e-Taxを利用して納付することも可能です。インターネットバンキング経由で納付のほか、事前に税務署に届け出をしておけば、口座引き落としのダイレクト納付も選択できます。

クレジットカード

相続税の額が1,000万円未満であれば、クレジットカードによる納付も可能になりました。国税庁長官指定の納付受託者が運営するサイトに登録をして納付します。

注意点としては、納付税額とは別に決済手数料がかかります。詳しくは『国税クレジットカードお支払いサイト』を確認してください。

相続税を納めなかったときのペナルティ

相続税の申告と納税を期限までにしなかった、または期限内ではあるけれど納めるべき税額が少なかったときは、ペナルティとして加算税が課される場合があります。

過少申告加算税

過少申告加算税は、期限内に申告・納税をしたけれど、 本来申告すべき金額より少なかった場合に課税されます。

無申告加算税

無申告加算税は、期限内に申告をしなかった場合に課税されます。 申告漏れもここに入ります。

重加算税

相続財産の意図的な隠ぺいなど、過少申告加算税と無申告加算税の中でも特に悪質な不正に対して課されるのが重加算税です。

延滞税

延滞税は、遅れて納付することによる利息や延滞金にあたるものです。相続税を申告期限後に納付した場合、日数に応じて課税されます。

\今すぐ相談予約する/

NCB相続プラザ無料相談予約

相続税の手続きにおいて利用できるサービスは?

相続税の計算や申告を相続人自ら行うことは可能ですが、「これで間違いはないだろうか」という不安はつきものです。

西日本シティ銀行のNCB相続プラザを利用すれば、相続の基本的な相談やアドバイスについて専門のスタッフに対応してもらえます。また、「相続手続き代行サービス」では名義変更などの代行や、相続税申告などに対応可能な専門家を紹介してもらうことが可能です。

相続にまつわる不安や相続税などの疑問がある場合は、NCB相続プラザのWEB予約、もしくはお近くの西日本シティ銀行窓口に来店予約してみましょう。

まとめ

相続税は相続をしたら必ずかかるものではなく、相続した財産の合計額から一定の基礎控除額を差し引いた金額に対してかかります。

相続税の申告と納税の期限は、相続の開始を知った日(被相続人が亡くなった日) の翌日から10ヶ月目の日までです。期限を超えるとペナルティとして加算税や延滞税が課されるので注意しましょう。

\今すぐ相談予約する/

NCB相続プラザ無料相談予約

- 相続

しののめライフプランニング代表、2級ファイナンシャル・プランニング技能士

子育てと仕事の両立に悩む女性専門のFP(ファイナンシャルプランナー)。独立開業後、女性向けのセミナーや個別相談を中心に活動している。ライターとしても多数執筆中。